Энергетические интересы Европы в странах ЦА

Игорь Юшков, преподаватель Финансового университета при Правительстве РФ, ведущий аналитик Фонда национальной энергетической безопасности

Частичный разрыв экономических отношений с Россией не проходит для Европы бесследно. Особенно это заметно на энергетических рынках. Поставки углеводородов из России в Евросоюз существенно снизились, и европейцы пытаются найти замену. Лидеры Германии, Франции и других стран совершают целые турне по регионам в попытках договориться о новых поставках взамен российского сырья. Например, Олаф Шольц за 2022–2023 гг. совершил три визита в Африку, последний из которых завершился в ноябре 2023 г. В Нигерии он открыто заявил, что Германия хочет получать нефть и газ из нигерийских месторождений. Но вариант поставок углеводородов в Европу из Африки уступает продажам из других регионов прежде всего с точки зрения надежности. В африканских странах высок риск террористической атаки на энергетическую инфраструктуру. Многие группы боевиков шантажируют компании, вымогая деньги за сохранность активов.

Большую ставку европейские политики делают на Центральную Азию. Там такой проблемы нет даже в Туркменистане, соседствующем с неспокойным Афганистаном. При этом в регионе сосредоточены большие запасы нефти, газа, угля и урана. Также на постсоветском пространстве лучше развита инфраструктура, более квалифицированная рабочая сила. Наиболее перспективными в среднесрочной перспективе выглядят поставки нефти из Центральной Азии в Европу.

Таблица 1. Запасы нефти в странах ЦА, млрд т

| Место | Страна | Объемы запасов |

|---|---|---|

| 1 | Казахстан | 3,9 |

| 2 | Узбекистан | 0,1 |

| 3 | Туркменистан | 0,1 |

Таблица 2. Запасы газа в странах ЦА, трлн куб. м

| Место | Страна | Объемы запасов |

|---|---|---|

| 1 | Туркменистан | 13,6 |

| 2 | Казахстан | 2,3 |

| 3 | Узбекистан | 0,8 |

Источник: Energy Institute Statistical Review of World Energy

Стоит напомнить, что Евросоюз еще в шестом пакете антироссийских санкций ввел ограничения против импорта нефти и нефтепродуктов из России. В соответствии с этим решением с 5 декабря 2022 г. запрещен импорт российской нефти, перевозимой морским транспортом в страны ЕС. Аналогичные ограничения в отношении российских нефтепродуктов вступили в силу с 5 февраля 2023 г. Важно подчеркнуть, что запрет касается только нефти, доставляемой танкерами в европейские порты. Шестой пакет антироссийских санкций с нефтяным эмбарго начал обсуждаться еще в конце апреля 2022 г., но споры затянулись более чем на месяц. Венгрия блокировала принятие санкционного пакета, так как сама получает сырье для своих нефтеперерабатывающих заводов (НПЗ) по нефтепроводу «Дружба». В целом НПЗ в Венгрии, Чехии и Словакии были построены в советское время с прямой «запиткой» от южной ветки нефтепровода «Дружба», поэтому любая альтернатива будет дороже и не всегда возможно загрузить НПЗ на полную мощность. Страны Центральной Азии также не смогут заменить Россию по линии танкер-танкер просто потому, что все возможные объемы и так продавались на европейском рынке.

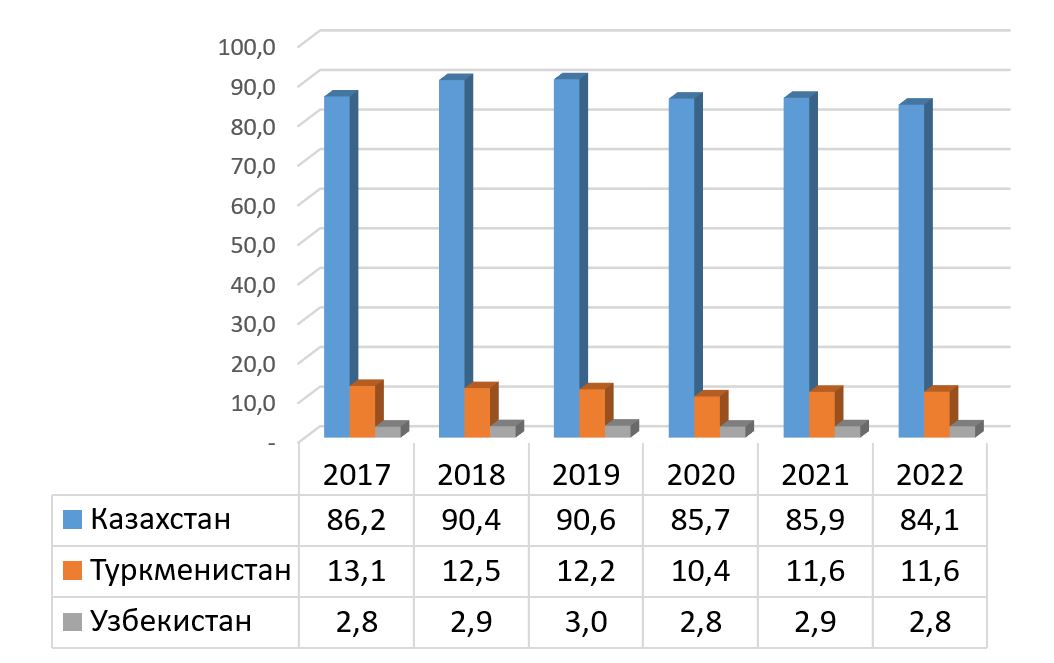

Рисунок 1. Добыча нефти в странах ЦА, млн т

Источник: Energy Institute Statistical Review of World Energy

Крупнейшим производителем нефти в регионе является Казахстан. В западном направлении он поставляет нефть транзитом через Россию, но в двух форматах. Первый — по системе «Каспийского трубопроводного консорциума» (КТК), по которому идет нефть с преимущественно казахских месторождений: Тенгиз, Карачаганак, Кашаган, остальной объем добавляется с российских проектов. Конечной точкой нефтепровода является Новороссийск, где нефть загружается на танкеры через отдельные специальные терминалы, а сырье имеет собственный сорт — CPC Blend. Эта нефть традиционно продается на рынках южной Европы: Италия, Франция, Испания и др. Поэтому в данном случае европейцам не о чем договариваться с Казахстаном — нефть и так идет на их рынок в том объеме, который могут предоставить указанные казахские проекты.

Рисунок 2. Объемы прокачки нефти по КТК, млн т

Источник: Energy Institute Statistical Review of World Energy

Второй вариант транзита казахской нефти — прокачка по системе «Транснефти». Обычно Казахстан заказывал транзит на Новороссийск и Усть-Лугу (Ленинградская область), и в среднем ежегодно объем прокачки нефти составляет около 15 млн т. В 2021 г., например, отгрузка нефти Казахстана в Новороссийске составила 7,1 млн т, в Усть-Луге — 5,9 млн т. Однако в сентябре 2022 г. руководство Германии начало переговоры с Казахстаном о поставках нефти по нефтепроводу «Дружба». Поводом для этого стало намерение немецких властей отказаться от поставок российской нефти тем же трубопроводом. После того, как в шестом пакете антироссийских санкций был введен запрет на импорт российской нефти только морским транспортом, Польша стала призывать Германию и другие страны отказаться от трубопроводных поставок добровольно.

В итоге Германия согласилась и с 1 января 2023 г. прекратила прием нефти по нефтепроводу «Дружба». Интересно, что сама Польша этого не сделала. Поставки остановились только в конце февраля, когда российское правительство не согласовало прокачку на экспорт по данному направлению. Проблема для Германии заключается в том, что кроме как через «Дружбу» загрузить часть своих НПЗ на полную мощность она не может, особенно НПЗ «Шведт». Этот НПЗ расположен в восточной части Германии, он был построен в советское время именно для переработки нефти, поступающей по нефтепроводу «Дружба». Сырье на него может поступать и через немецкий порт Росток, но мощность как самого порта, так и нефтепровода недостаточна для полноценной загрузки НПЗ.

Поэтому нефть для немецких НПЗ удобнее получать именно через «Дружбу», причем вариант с казахскими поставками имеет важное преимущество. Поступая в систему «Транснефти», нефть фактически «смешивается» с российской и по «Дружбе» поступает уже того качества, под которые были построены немецкие НПЗ. Формально Казахстан в 2022 г. выделил свою нефть, назвав ее при продаже из российских портов KEBСO (Kazakhstan Export Blend Crude Oil), но по химико-техническим характеристикам она странным образом идентична российскому сорту Urals, то есть при ее покупке Германии не нужно будет перенастраивать свои заводы или смешивать с какой-то другой нефтью, чтобы получить нужный сорт. Именно в этом направлении между Казахстаном и Германией может развиваться сотрудничество. Однако тут есть как минимум две проблемы.

Во-первых, у Казахстана не растет добыча на тех месторождениях, с которых он сдает сырье в систему «Транснефти», а перераспределять в пользу Германии объемы, идущие на порты Новороссийска и Усть-Луги, Астана не хочет, вероятно, из-за их законтрактованности в этих пунктах. Еще в 2022 г. Германия и Казахстан договаривались о поставках 1,5 млн т в 2023 г., но на практике выходит примерно 890 тыс. т. На 2024 г. стороны договорились все-таки выйти на 1,2 млн т (для сравнения в 2021 г. по нефтепроводу из России в Германию было поставлено 17 млн т).

Во-вторых, Польша противодействует поставкам в Германию как российской, так и казахской нефти по «Дружбе». Варшава, с одной стороны, старается заработать за счет транзита: немецкие компании вынуждены покупать сырье для НПЗ на мировом рынке, доставлять его танкерами до польского порта Гданьск, платить за перевалку на нефтепровод, далее по трубе сырье идет до пересечения с «Дружбой» и уже по нему поступает на немецкие НПЗ. Соответственно, за каждую операцию Польша получает деньги. С другой стороны, роль транзитера Польшу не устраивает, она хочет получить немецкие НПЗ в собственность. В частности, польская PKN Orlen заявляет о намерении купить доли в немецких НПЗ, ранее принадлежащих «Роснефти». Российской компании принадлежит 54,17% в НПЗ PCK Raffinerie GmbH (Шведт), 24% в НПЗ MiRO GmbH & Co. KG, 28,57% НПЗ BAYERNOIL Raffineriegesellschaft mbH. Все пакеты акций «Роснефти» в этих активах арестованы Германией и будут проданы другой компании без согласия российской стороны и этапа национализации. Чтобы получить НПЗ в собственность, Польша демонстрирует, что только она может гарантировать их полную загрузку. Следовательно, никакие альтернативные варианты загрузки немецких НПЗ Варшаве не нужны. Польша будет ставить такие же препятствия для казахской стороны, как и для российской. Все эти проблемы пока не позволяют Европе развивать отношения с Казахстаном в нефтяной сфере.

Европа также заинтересована в поставках центральноазиатского газа. В 2022 и 2023 г. периодически возобновлялись обсуждения перспектив строительства либо Транскаспийского газопровода, либо газопровода через Иран для поставки туркменского газа на европейский рынок, но подобные проекты на сегодняшний день выглядят нереалистичными. Для строительства газопровода через Каспийское море нужно получить одобрение всех прикаспийских стран, так как проект может нарушить хрупкое экологическое равновесия Каспия. По договору о статусе Каспия такие проекты должны быть одобрены единогласно, но Россия и Иран не станут согласовывать строительство газопровода. Москва не хочет снижения цен из-за конкуренции и рассчитывает когда-нибудь вернуть часть европейского рынка, а Иран оставляет себе шанс когда-нибудь зайти на европейский газовый рынок.

Также по перспективам поставок центральноазиатского газа в Европу бьют экономические риски. Строительство даже старого проекта Nabucco (газопровод из Туркменистана через Каспий и далее через Азербайджан, Грузию и Турцию в Европу) оценивалось в примерно 22 млрд долл. в 2011 г. Даже если вычесть часть затрат, тогда как часть проекта в меньшем масштабе была построена в виде газопроводов TAP и TANAP (газопровод из Азербайджана в Турцию и Европу), все равно затраты выйдут большими. Кто будет платить за строительство газопровода и инвестировать в туркменские месторождения в условиях, когда Евросоюз заявляет о том, что к 2050 г. полностью откажется от использования ископаемых источников энергии, не ясно. С такими рисками Туркменистану логично ориентироваться на азиатские рынки. А Казахстан и Узбекистан в ближайшем будущем станут странами нетто-импортерами газа. Поэтому перспектив сотрудничества Европы и Центральной Азии в газовой сфере фактически нет. Европейские компании могут разве что инвестировать в развитие добычи в странах региона, чтобы зарабатывать прибыль. Косвенно это поможет и европейским странам: меньше дефицит на мировом рынке, ниже цены. На практике, конечно, компании не выстраивают стратегию своего развития на таких соображениях.

Еще одна перспективная сфера сотрудничества Европы и стран Центральной Азии — ядерная. Она интересна европейским странам по двум причинам. Во-первых, они импортируют российское ядерное топливо, но понимают, что если российско-украинский конфликт будет продолжаться еще какое-то время, то санкции придется принимать и в области атома, так как других сфер уже просто не останется. Пока у Европы есть немного времени, так как даже США продолжают импорт ядерного топлива из России. Но уже сейчас коллективный Запад ищет альтернативных поставщиков.

Во-вторых, атомная энергетика признана в Евросоюзе способствующей энергопереходу и относится к низкоуглеродному виду. Это означает, что Евросоюз откажется в конце концов и от нее, но в самый последний момент, перед тем как останется исключительно ВИЭ. Поэтому в Европе уже начинается «ядерный ренессанс». Соответственно, будет расти спрос на ядерное топливо. Казахстан занимает 40% мирового рынка добычи урана, но во многих проектах казахские компании сотрудничают с «Росатомом», что несколько затрудняет европейским структурам взаимодействие с Казахстаном. Более того, получить уран — это только первый этап. Из него нужно сделать ядерное топливо, а более 40% мирового рынка услуг по обогащению урана и около 17% по производству ядерного топлива приходится на «Росатом». Поэтому переключить на себя Казахстан и полностью исключить Россию из «ядерной топливной цепочки» будет крайне сложно. Европейцы могут сотрудничать с Казахстаном по вопросу получения урана, тем более что в традиционных «кладовых» Европы — африканских странах, например, Нигере, — наблюдается нестабильность. Поэтому Франция и другие европейские страны могут Казахстаном заменить Африку в плане поставок урана, но для этого нужны крупные инвестиции в увеличение добычи, а эффект от них можно будет увидеть только через несколько лет.

РСМД. 28.11.2023