Отгазники

Юрий Барсуков

Спустя год после разрыва полувекового газового сотрудничества между Россией и ЕС российский трубопроводный газ оказался почти вытеснен из европейского энергобаланса. Хотя Европа не нашла ему долгосрочной замены, такие попытки всерьез и не предпринимаются. Европейцы намерены очень быстро сокращать потребление, несмотря на огромные текущие расходы и будущие экономические потери. Нынешними темпами поставки «Газпрома» в ЕС могут почти прекратиться уже к 2025 году. “Ъ” разбирался, есть ли у России шанс сохранить хотя бы текущие объемы экспорта и что этому препятствует.

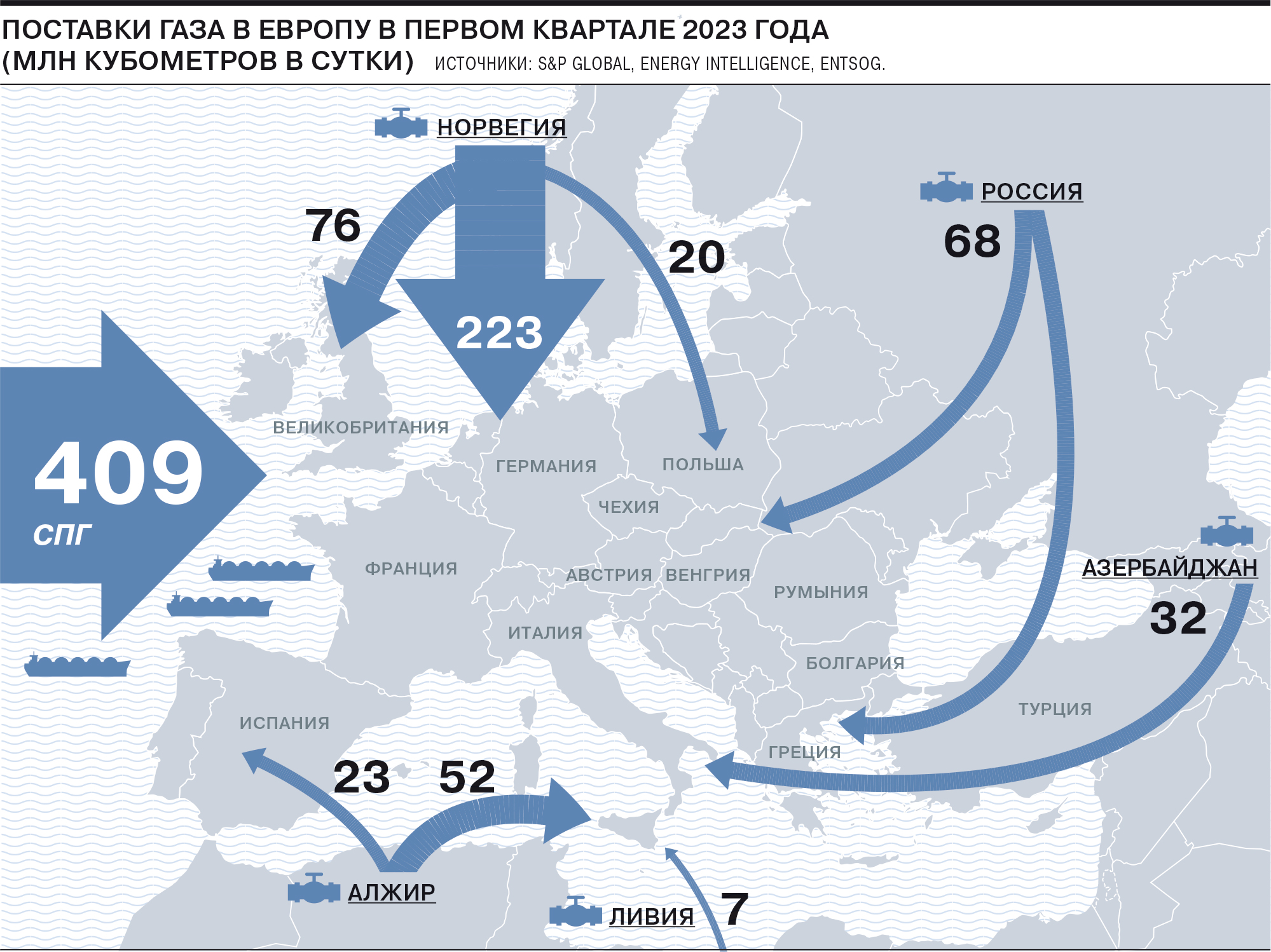

За последний год РФ из основного источника газа для Европы превратилась в третьеразрядного поставщика и по объему трубопроводного экспорта находится между Алжиром и Азербайджаном. В первом квартале 2023 года «Газпром» обеспечил 7,5% общего импорта газа в ЕС, тогда как в первом квартале 2022 года его доля составляла 28% (около 260 млн кубометров в сутки), а за год до этого — около 40%. За 2022 год экспорт «Газпрома» в страны ЕС сократился примерно на 80 млрд кубометров, до 62 млрд кубометров, а в 2023 году, исходя из текущего объема поставок, может упасть еще в 2,5 раза — до 23–25 млрд кубометров.

С другой стороны, Европа заплатила за отказ от российского газа в 2022 году примерно $270 млрд (по оценке МЭА) из-за выросших цен. Кроме того, отказ оказался неполным и не вполне устойчивым: из 80 млрд кубометров выпавших российских объемов в 2022 году только 55 млрд кубометров заменены спотовым СПГ, а остальное — сокращением потребления.

Европейские компании подписали пока только один долгосрочный контракт на СПГ с немедленным началом поставок (RWE и ADNOC), а в общей сложности с начала украинского кризиса заключено лишь десять контрактов общим объемом 13 млн тонн в год (17 млрд кубометров), из которых только 8 млн тонн предназначены непосредственно для Европы. Отсутствие долгосрочных контрактов означает, что потенциально европейские компании могли бы вернуться к закупкам того или иного объема российского газа, тем более что пока «Газпром» не нашел для него иного рынка.

Остатки былой роскоши

До начала конфликта на Украине контрактная база «Газпрома» в Европе составляла около 200 млрд кубометров в год, из которых как минимум 130 млрд кубометров были гарантированы обязательствами по take-or-pay. После начала военных действий и особенно после перевода оплаты за российский газ в рубли множество европейских компаний отказались от поставок.

Но единственным потребителем, обратившимся в арбитраж для разрыва долгосрочного контракта с «Газпромом», стала финская Gasum. Около десятка других компаний, в том числе Uniper, RWE, Eni, Engie, CZE, подали иски о возмещении ущерба от недопоставок со стороны «Газпрома», но не пытались разорвать соглашения. В итоге де-юре подавляющая часть долгосрочных контрактов «Газпрома» в ЕС остается в силе, но де-факто не исполняется.

По состоянию на февраль российский газ в ЕС получали Венгрия (14 млн кубометров в сутки), Италия (13 млн), Словакия (6 млн), Австрия (4 млн) и Греция (1,5 млн). Общий объем этих функционирующих контрактов — около 45 млрд кубометров в год (в том числе 32 млрд кубометров — минимальный уровень take-or-pay), но реальный отбор по ним сейчас меньше контрактного примерно втрое.

Большинство соглашений истекает в 2027–2031 годах, с итальянской Eni оно рассчитано до 2035 года. Насколько европейские компании намерены соблюдать take-or-pay хотя бы по «живым» контрактам, остается неясным. Так, глава австрийской OMV Альфред Штерн 27 марта, комментируя продолжение закупок у «Газпрома», говорил: «Контракты, которые требуют от нас покупать». С другой стороны, глава Eni Клаудио Дескальци неоднократно заявлял в прошлом и этом годах, что компания намерена перестать отбирать газ по своему долгосрочному контракту с «Газпромом» к концу 2024 года.

Что осталось от трубы

Обозначенные Клаудио Дескальци сроки неслучайны, поскольку, вполне возможно, к 2025 году «Газпром» физически не сможет поставлять газ в Европу даже в текущих небольших объемах. Несмотря на драматическое падение экспорта, у компании после подрыва «Северных потоков» не хватает трубопроводных мощностей в направлении Европы.

Единственный вполне надежный маршрут — вторая нитка «Турецкого потока» (45 млн кубометров в сутки), по которой получает газ Венгрия, Сербия, Греция, Северная Македония и ряд балканских стран, не входящих в ЕС,— загружен почти полностью. Из четырех ниток «Северных потоков» уцелела одна — нитка В «Северного потока-2», однако возобновление прокачки по ней зависит от решения властей Германии, которая сама уже не получает российский газ. Газопровод Ямал—Европа через Польшу вполне исправен, но Варшава ввела санкции против «Газпрома», а Россия — против оператора газопровода Europolgaz, что исключает использование этой трубы в текущей ситуации.

Остается украинский маршрут, который сейчас стал основным для «Газпрома» при поставках в Европу. Компания обычно подает через Украину около 40 млн кубометров в сутки, технически возможно увеличить объемы как минимум вдвое.

Однако в среднесрочной перспективе это не решает проблемы: помимо того что маршрут априори ненадежен на фоне военного конфликта, уже в конце 2024 года истекает подписанный в 2019 году транзитный контракт. Сценарий, при котором стороны согласились бы его продлить, выглядит сейчас совершенно фантастическим. Без транзита через Украину у «Газпрома» останется только одна нитка «Турецкого потока», что автоматически отрезает от поставок Словакию, Австрию и Италию.

В теории частичным решением может стать турецкий газовый хаб, о намерении участвовать в котором Владимир Путин объявил осенью прошлого года. Ни «Газпром», ни российские чиновники с тех пор не пояснили, что именно имеется в виду и как этот хаб поможет российскому газу попасть в Европу. По мнению ряда собеседников “Ъ” в отрасли, речь может идти о поставке газа из РФ по существующей инфраструктуре в Азербайджан и, возможно, в Иран (через своп с Туркменистаном), что поможет этим странам увеличить его экспорт в направлении Турции и Балкан.

Страны Юго-Восточной Европы проявляют большую заинтересованность в газе из Азербайджана и строительстве необходимой инфраструктуры, а подписанный в 2022 году между Брюсселем и Баку меморандум предусматривает рост поставок на 10 млрд кубометров к 2027 году. Источники “Ъ” считают, что Азербайджан самостоятельно будет неспособен предоставить такой объем для экспорта в обозначенные сроки, учитывая рост внутреннего потребления.

Даже если вариант с реэкспортом российского газа через Азербайджан будет реализован, речь идет о небольших объемах — не более 4–6 млрд кубометров в год, то есть вдвое меньше, чем идет через Украину даже сейчас. Поскольку «Газпром» в нынешней ситуации едва ли будет делать сколько-нибудь значительные инвестиции для поставок на европейский рынок, перспективы роста экспорта в Европу после 2024 года могут быть связаны только с разблокированием использования нитки «Северного потока-2» и газопровода Ямал—Европа, что, очевидно, потребует политических договоренностей.

Умирающий рынок

Но есть сомнения в том, что для газа «Газпрома», да и любого другого газа, в принципе есть место на европейском рынке. В 2022 году ЕС импортировал, по данным Brugel, около 355 млрд кубометров газа, даже несколько больше, чем в 2021 году, из-за необходимости заполнения подземных хранилищ. В то же время, согласно принятому странами ЕС еще в 2021 году климатическому плану Fit for 55, к 2030 году импорт должен составить лишь 236 млрд кубометров. Это означает снижение на треть, или почти на 120 млрд кубометров, что соответствует 85% поставок трубопроводного газа «Газпрома» в 2021 году.

С тех пор появились и более амбициозные цели — так, одобренный весной 2022 года, уже после начала украинского конфликта, план REPowerEU предполагает сокращение импорта на 52% к 2030 году в случае принятия всех инициатив по строительству возобновляемых источников энергии и сокращению потребления газа в промышленности на 60%. У отдельных стран особенно агрессивные стратегии: Германия, крупнейшая в Европе промышленная держава, собирается полностью прекратить использование газа к 2043 году.

Насколько реалистичны подобные цели, остается вопросом, но в любом случае едва ли энергополитика ЕС резко изменится (см. интервью). В подобных обстоятельствах, если газу в Европе действительно осталось 15–20 лет, стратегии рыночных игроков неизбежно будут краткосрочными.

Европейские энергокомпании, которые вынуждены ориентироваться на одобренные политиками цели по потреблению газа, не готовы заключать долгосрочные контракты и предпочитают скорее взять на себя ценовой риск, покупая сейчас спотовый СПГ по крайне высоким ценам, чем подписываться под объемами, которые через десять лет, как считается, будут не нужны. Такое поведение диктует аналогичные стратегии и поставщикам, которые заинтересованы продать газ Европе как можно дороже, пока она еще его покупает.

С экономической точки зрения «Газпрому» было бы целесообразно увеличивать поставки в Европу именно сейчас, пользуясь оставшимися возможностями: еще полностью не рассыпавшейся контрактной базой и по-прежнему высокими ценами. Основная проблема в том, что единственный способ быстро и существенно увеличить экспорт без дополнительных инвестиций — это нарастить транзит через Украину.

Коммерсантъ. 14.04.2023