Ожидания и реальность

Почему снизились темпы роста ВВП Беларуси.

Подоспели итоги внешней торговли и экономического развития за первые 4 месяца 2019 года. Итог первый: рост ВВП замедляется, торговля стагнирует. Итог второй: в прессе идут активные поиски главного виноватого. На эту роль пробуют назначить производителей цемента, МТЗ, молочную отрасль и нефтепереработку. Последней до окончательного разбора и подсчета ущерба пока касаться не будем, сосредоточимся лишь на первых трех «потенциально виноватых».

Внешняя торговля, ВВП, резервы

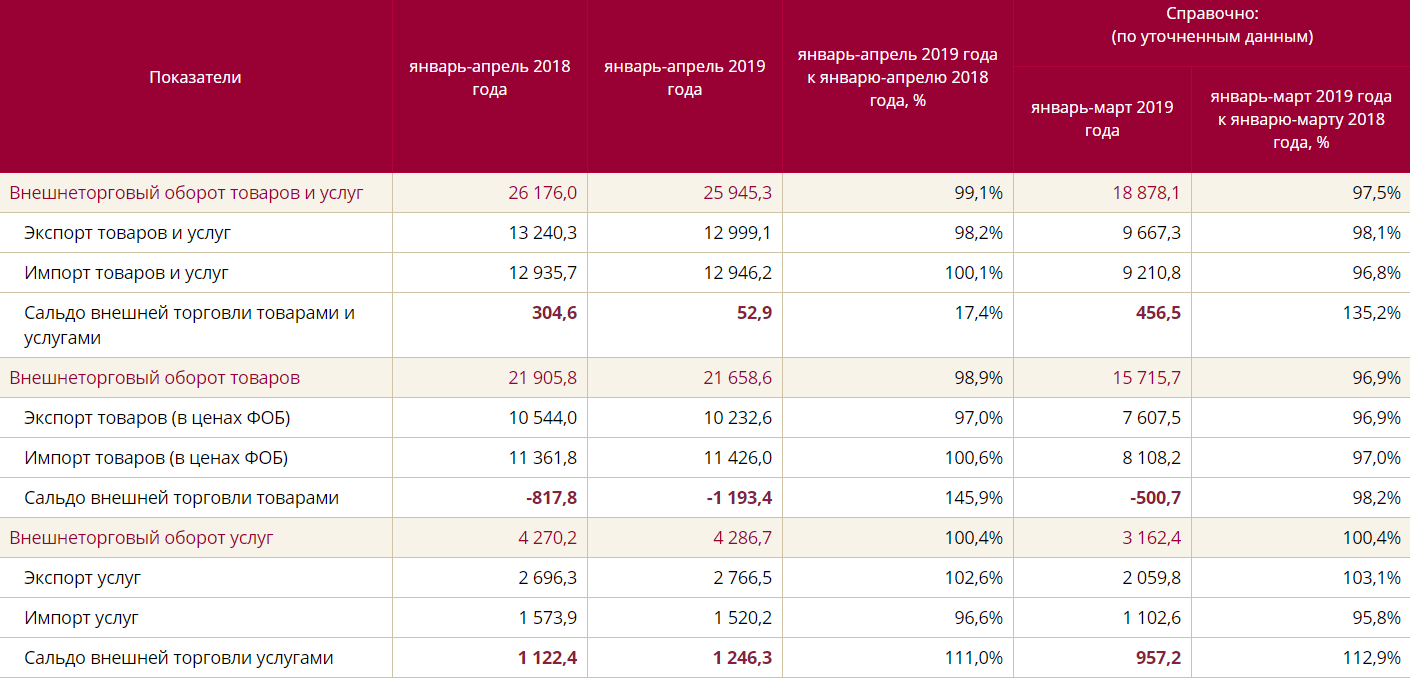

В начале июня Белстат огласил результаты внешней торговли Беларуси за январь — апрель 2019 года. Ее динамика однозначно негативна. Во-первых, сократился экспорт — 10,39 млрд долл. (–2,8% к аналогичному периоду 2018 года), а вот импорт при этом даже немного подрос — до 12,3 млрд долл. (+0,6% к аналогичным показателям прошлого года). Общий товарооборот в сравнении с прошлым годом сократился на 1%. Данные Нацбанка Беларуси несколько отличаются от информации Белстата, однако принципиального несовпадения нет, а небольшие неточности неизбежны — имеем дело с предварительными данными.

Источник: nbrb.by

Пожалуй, единственное бросающееся в глаза расхождение — сальдо внешней торговли. По версии Белстата, оно достигло 1,92 млрд долл., т. е. увеличилось за год на 400 млн долл. Причем основную прибавку дал как раз апрель: в январе — марте минус едва превысил 1 млрд долл. НБ РБ также фиксирует негативное сальдо и его серьезный рост. Однако не соглашается с Белстатом по поводу его размеров как в текущем году (1,193 млрд долл. за январь — апрель), так и в прошлом (8,18 млн долл.).

С одной стороны, конечно, хотелось бы знать, какая из двух цифр верная. С другой же, минус — он и есть минус. Едва ли не единственное значимое улучшение: негативное сальдо торговли с РФ в этом году стало менее негативным: 3,03 млрд долл. против 2,89 млрд (+140 млн долл.).

Впрочем, общее сальдо (товары+услуги) пока в плюсе. Плохо то, что плюс сокращается — 53 млн долл. за эти 4 месяца (305 млн долл. в январе — апреле прошлого года).

Возможно, после уточнения окажется, что в Белстате преувеличили апрельское падение сальдо. Однако мы практически не сомневаемся в том, что а) падение все равно имело место; б) результат внешней торговли в этом месяце отличается от предыдущих в плохую сторону. Причина такой уверенности на поверхности. Во-первых, как раз в апреле Россельхознадзор ограничил поставку в Россию ряда товаров с территории Беларуси (груши, яблоки). Во-вторых, в конце апреля белорусские НПЗ были вынуждены сократить производство нефтепродуктов из-за инцидента с поставкой нефти, загрязнённой хлорорганическими соединениями. Хотя в полной мере этот эффект проявится, когда станет известна статистика торговли за январь — май.

Однако и в первые месяцы текущего года экспорт нефтепродуктов у белорусских НПЗ значительно сократился. Вот так выглядит товарная структура внешней торговли за первый квартал.

Источник: belstat.gov.by

В таблице четко видно, что практически по всем категориям в текущем году Беларусь экспортировала больше, чем в прошлом. Значимое исключение (минус 1 млн долл. по коже и пушнине принимать в расчет не станем) только одно: группа товаров «минеральные продукты». Очевидно, именно сюда и входит продукция НПЗ, о торговле которой белорусские СМИ сообщают: «Значительно сократился товарооборот Беларуси с Соединенным Королевством и Нидерландами. Экспорт на острова уменьшился в денежном выражении почти на 20%, а в Нидерланды — практически наполовину». Следовательно, снижение экспорта нефтепродуктов — вина не только загрязненной российской нефти, есть и иные причины. К тому же недополученная выручка от экспорта в конце апреля оценивалась в 100 млн долл., тогда как падение выручки в первом квартале явно выше.

Выручка от экспорта НП в январе — апреле 2018 года достигла 2,27 млрд долл. (рынки Великобритании и Нидерландов — на 1-м и 3-м местах по по величине реализации). В этом году данных о выручке за 4 месяца еще нет. Однако за первый квартал они уже доступны (1,44 млрд долл.) — на 242 млн долл., или на 377 тыс. тонн, меньше, чем в прошлом. Хотя тут необходимо внести поправку на стоимость НП: в 2018-м стоимость тонны топлива в среднем была на 18 тыс. долл. выше. Следовательно, примерно 54 млн долл. из этих 242 млн — ценовой фактор и только 188 млн долл. — от сокращения объемов реализации.

Впрочем, есть еще один важный момент: данные за январь — апрель качественно отличаются от данных за первый квартал. Напомним, что по итогам первых трех месяцев экспорт просел еще сильнее (на 3,2 %). И, что важнее, импорт также сократился (на 2,8 %). Иными словами, резкое увеличение негативного сальдо вызвано скорее не падением экспорта в апреле, а наращиванием импорта. Экспорт же, как видим, даже немного отыграл.

При этом золотовалютные резервы Беларуси демонстрируют положительную динамику.

Источник: myfin.by

8,1 млрд долл. — это довольно много, самое высокое значение за последние 3,5 года. К тому же это даже превышает целевое значение резервов Нацбанка РБ, который планировал достичь уровня ЗРВ в 8–8,5 млрд долл. только в 2020 году.

Однако такой скачок резервов в начале июня легко объясним — это большей частью кредитные средства. В конце апреля белорусские СМИ сообщили о привлечении 500 млн долл. в результате выпуска облигаций в долларах и евро. Однако физически средства поступили в мае, поэтому учтены были только 1 июня (Нацбанк отчитывается о ЗРВ по состоянию на начало месяца).

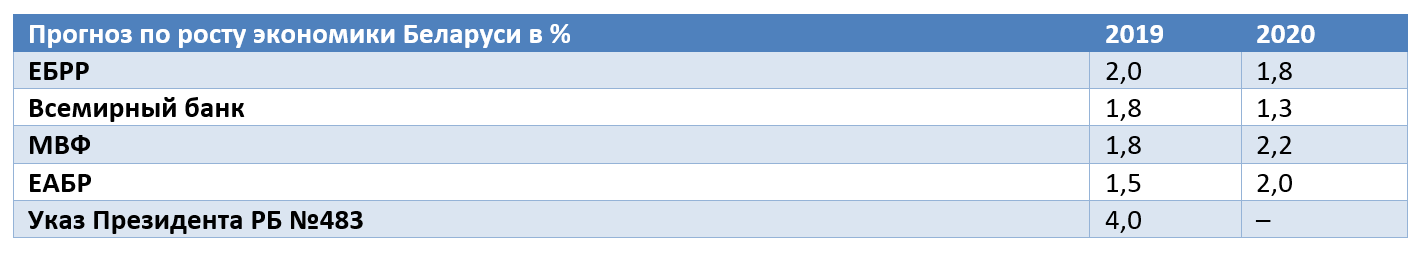

А вот с темпами роста ВВП не так гладко. Для начала иллюстрация.

Источник: ТГ-канал «Трыкатаж»

Как видим, большинство прогнозов сходятся в том, что в текущем году ВВП республики вырастет не более чем на 2%. Тогда как в руководстве РБ заложили вдвое большие темпы. Впрочем, любой прогноз может быть ошибочным, и ошибиться могут сразу все указанные организации. Поэтому есть предложение проверить, чего они ожидали от белорусской экономики год-полтора тому назад. В скобках приводим более ранний прогноз, если он был.

Источник: открытые данные

*прогноз социально-экономического развития

Как известно, белорусская экономика в прошлом году выросла на 3%, т. е. верно динамику белорусского ВВП удалось предсказать ЕБРР и ВБ, тогда как правительство оказалось излишне оптимистичным. Сказались, видимо, успехи первого полугодия, когда темпы роста действительно превышали 4%. Поэтому сегодня, когда разрыв в прогнозах более чем двукратен, это повод задуматься.

К тому же 4%-ный рост экономики остался в прошлом году. Итог января — мая 2019 года — увеличение ВВП на 1% (+4,7% за аналогичный период прошлого года). При этом цены росли более активно: +5,9% в этом году и +4,8% в 2018-м.

Более того, если год назад экономику тянуло промышленное производство (+8,3%), то в этом году за январь — май промышленность подросла только на 0,3%. С/х производство не смогло удержаться в плюсе (–1,3%), хотя в январе — мае 2018-го выросло на 3%.

Негативная динамика и по другим показателем. Пульс экономики (грузооборот) вообще замедлился (–7,1% к аналогичным показателям прошлого года), тогда как в январе — мае 2018 года он вырос на 5,5% (к январю — маю 2017 года).

Дела молочные

В недавнем месячном обзоре мы уже обращались к теме внешней торговли молоком и молочными продуктами. Для тех, кто не знаком с материалом, краткое изложение.

- В медиапространстве постоянно приходится читать о запретах Россельхознадзора на экспорт белорусской «молочки», выдвигаемых претензиях, спорах о качестве продукции, проверках и т.п.

- Однако статистика говорит о том, что, несмотря на все это, белорусские производители нарастили экспорт молочной продукции в РФ до 423 млн долл. за первый квартал (+4,3% к аналогичным показателям прошлого года).

- Объясняется это просто: падает экспорт молока и продуктов его первичной переработки, зато растет экспорт масла, сыров, кисломолочной продукции.

Впрочем, нельзя отрицать, что экспорт на российский рынок отстает от средних темпов. «За три месяца 2019 года поставлено на экспорт молока и молокопродуктов в количестве 1 млн тонн на сумму 536 млн долл., что на 9 % превысило объемы экспорта соответствующего периода прошлого года», — сообщил начальник главного управления внешнеэкономической деятельности Минсельхозпрода Алексей Богданов на VII летнем молочном саммите в Санкт-Петербурге.

Почему падает экспорт белорусского молока и сливок, прекрасно иллюстрирует следующий график.

Источник: http://milknews.ru

Как видно, с 2013 по 2018 год импорт молока в РФ сократился на 3,7 млн тонн (примерно на 40%). Весьма серьезные цифры, в особенности за такой небольшой срок. При этом доля белорусского молока выросла почти вдвое, и даже в натуральном выражении белорусы продают в РФ больше, чем 6 лет назад. Пускай в 2018 году экспорт сократился, но он все равно ощутимо больше, чем в 2013-м.

Как же Беларуси удалось сохранить свои позиции на российском рынке? Ответ на этот вопрос дает другой график.

Источник: http://milknews.ru

Как видим, в 2013 году более 3,5 млн тонн молока и молокопродуктов в пересчете на молоко попадало в РФ из стран, в отношении которых позже были введены контрсанкции. Т.е. Беларусь получила возможность освоить эти рынки, а РФ — решить для себя проблемы замещения импорта. Однако теперь, по мере развития собственного молочного производства, этот ресурс начинает иссякать. Что и провоцирует напряженность белорусских молочников с российскими чиновниками.

Однако повторимся: разговоры о том, что белорусскую продукцию куда-то там не пускают, следует отнести к манипулятивным. А факты в том, что с 2013 года сбыт белорусской молочной продукции в РФ увеличился как минимум на 1 млн тонн. И по результатам первого квартала 2019 года даже имеет тенденцию к росту.

Известны прогнозы: к 2025 году производство молока в республике хотят нарастить до 9,2 млн тонн в год, а к 2030-му — даже до 12 млн тонн.

Во-первых, следует сказать, что 9,2 млн тонн к 2025-му — это уже уточненный прогноз, более ранние предусматривали достичь такого показателя уже к 2020 году. Очевидно, что по прошествии двух лет в Беларуси резко сократили темпы. И произошло это наверняка под влиянием постепенного сокращения сбыта на российском рынке. Более того, динамика сокращения импорта в РФ такова, что и 12 млн тонн к 2030-му могут оказаться избыточными. 9% роста экспорта, конечно, внушают оптимизм, а поскольку тут посчитана и Россия, то рост на других рынках должен быть и вовсе взрывным. Однако не следует забывать, что это эффект низкой базы, а темпы роста на уже освоенных рынках всегда невысоки.

Иными словами, Беларуси стоило бы меньшими темпами наращивать поголовье КРС и больше внимания уделять переработке. Готовая продукция не только более прибыльна, но и расширяет географию сбыта. Главная же ее прелесть в том, что готовый продукт сложнее вытеснить. Богатство рецептуры молочных продуктов позволяет конкурировать даже на насыщенных рынках (каждому продукту найдётся его аудитория) — и российский рынок тут не исключение.

Любопытно, что массовый хайп (как это принято теперь говорить) вокруг молочной темы отвлекает внимание от куда более серьезных проблем в других отраслях.

Проблемы МТЗ

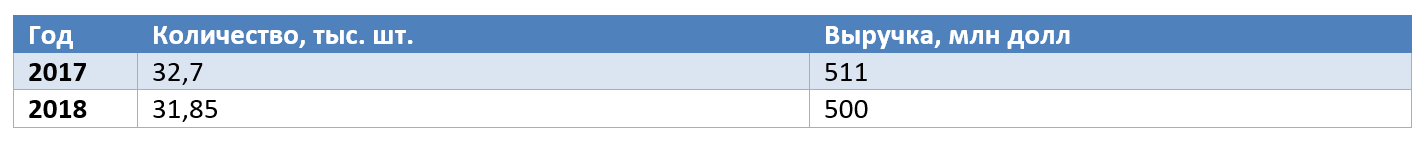

Одной из визитных карточек белорусского экспорта, наряду с молоком, карьерными самосвалами и трикотажем, является сельхозтехника. В частности, тракторы. К примеру, в прошлом году за рубеж ушло 31,85 тыс. штук.

Источник: открытые данные

Разумеется, большая часть этой выручки приходится на продукцию МТЗ-холдинга.

Источник: открытые данные

Расхождения не должны смущать, завод отчитывается о производстве и экспорте тракторов и машин.

Данные последних лет, как видим, выглядят неплохо. Однако подробный анализ позволяет выявить проблемы.

Так, в 2018 году выручка МТЗ выросла до 1,5 млрд Br (+16% к 2017 году). Однако одновременно чистая прибыль предприятия упала до 5,2 млн Br (в 13 раз в сравнении с 2017 годом). В основном причиной такого резкого падения прибыли стало негативное влияние курсовой разницы (это стоило МТЗ 171 млн Br). Кроме того, еще примерно 40 млн Br завод уплатил по процентам за ранее взятые кредиты. Однако есть и другие причины. Так, в прошлом году средняя экспортная стоимость единицы техники сократилась на 9%, до 12,94 тыс. долл. К тому же запасы готовой продукции завода за прошлый год выросли до 140 млн Br (+62%), а дебиторская задолженность сократилась весьма незначительно — 870 млн Br (–8%).

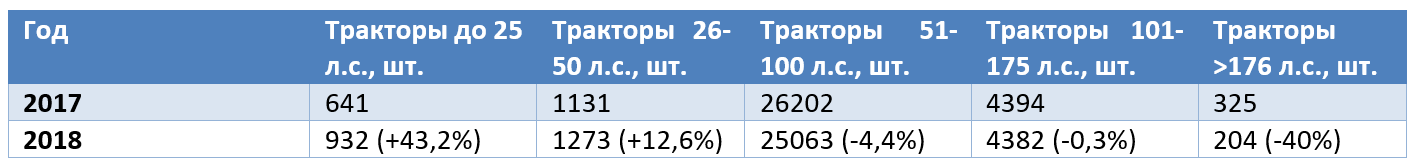

Причина падения средней стоимости единицы техники в том, что в экспорте растёт доля маломощных тракторов.

Источник: belmarket.by со ссылкой на отчетность предприятия

Согласно отраслевым обзорам, такова общемировая тенденция.

Кроме того, в четвертом квартале 2017 года в европейском регионе был зафиксирован бум покупок с/х техники: с 2018 года в силу вступали новые технические и экологические требования и с/х производители спешили купить и зарегистрировать технику с менее строгими параметрами. Из-за этого в прошлом году у производителей с/х техники сократилась реализация.

Однако новые экологические требования ударили по МТЗ дважды. «В Европе да и в России увеличиваются экологические нормы по двигателям. Минский моторный завод не может удовлетворить потребности МТЗ в полном объеме. Можно закупать импортные двигатели. Но Минпром на правах собственника настаивает на покупке белорусских комплектующих. Получается замкнутый круг», — поясняет ситуацию анонимный источник Tut.by. Далее собеседник утверждает, что ситуация на рынке сейчас меняется и растёт спрос именно на энергонасыщенные тракторы (с большим количеством л.с.), хотя статистика прошлого года этого и не подтверждает. Однако основная проблема в том, что как раз на такие модели ставят именно импортные двигатели — белорусских аналогов пока нет. Т.е. теоретически МТЗ в этих сегментах мог показать если не рост, то падение в меньших масштабах.

Ну и, наконец, главное. В начале года экспорт белорусских тракторов сократился практически по всем сегментам. Что в результате привело к смене директора предприятия.

Есть у МТЗ еще одна проблема, над решением которой теперь будет болеть голова у нового директора. О ней мы уже писали в прошлом обзоре статданных РБ, но тогда речь шла о производстве молока — укрупнениях. В этом году к МТЗ уже присоединили Оршанский инструментальный завод, а в перспективе могут «подбросить» еще и колхоз. «Хочу посмотреть, как эти подшефные, говоря по старинке, хозяйства работают. Думаю, надо кого-то еще догрузить дополнительно колхозами, совхозами. Допустим, МТЗ или "Белоруснефть"», — заявил Александр Лукашенко в апреле во время рабочей поездки в Логойский район. Практически наверняка колхоз от такого шефства получит выгоду, а вот получит ли ее МТЗ, вернее его финансовые показатели, — пока не очевидно.

Цемент

Директора сменили не только на МТЗ. Белорусскую цементную компанию в мае также возглавил новый руководитель (Александр Довгало). И президент РБ Александр Лукашенко поставил перед ним задачи: «Надо искать направления реализации цемента. У нас его хватает. Цементники когда-то меня просили в два раза увеличить производство и модернизировать. Вложили деньги, модернизировали. Надо в этом направлении действовать, постепенно возвращать кредиты, но для этого надо и на внешних рынках эффективно работать».

У отрасли действительно есть проблемы. По информации, изложенной в публикации ТГ-канала «Трыкатаж», на программу модернизации цементных заводов в 2008–2013 гг. Беларусь потратила 1,2 млрд долл., а за 2015–2019 гг. правительство как гарант кредитов, взятых на модернизацию, выплатило около 900 млн долл. по этим обязательствам.

Тут необходимо пояснить. Решение о модернизации цементных предприятий принималось в далеком 2005 году. Сегодня в прессе можно встретить его критику, мол, мощности избыточны и недозагружены, рынки уже заняты конкурентами, предприятия получили огромные льготы в виде отсрочек по кредитам и длительного освобождения от налогов, но все равно годами показывают убытки. Всё это верно.

Если не помнить, что:

1. Еще в 2008 году Беларусь производила около 4,3 млн тонн цемента, И это было много, ведь в начале 1990-х производство едва превышало 2 млн тонн.

2. За последние годы в Беларуси сильно вырос внутренний рынок: строительство БелАЭС и третьей кольцевой автодороги вокруг Минска активно потребляло цемент. И будет продолжать потреблять, учитывая планы развития транспортной инфраструктуры Минска до 2030 года.

3. Статистика показывает, что, даже несмотря на наращивание производства к 2014 году до 6 млн тонн, Беларусь все равно оставалась импортером.

Источник: Программа эффективного использования мощностей организаций цементной промышленности на 2015–2030 годы

4. Предприятия можно было и не модернизировать, оставшись с 4–4,2 млн тонн собственного производства и добирая остальное импортом.

Источник: hvylya.net

Тем более что себестоимость производства цемента в соседних странах (по состоянию на 2014 год) этому благоприятствовала.

Источник: Программа эффективного использования мощностей организаций цементной промышленности на 2015–2030 годы

Однако на этой же иллюстрации мы видим, что существовавший до модернизации способ производства цемента был крайне дорогим. Т. е. эта почти 30-долларовая разница значительно увеличила бы стоимость строительства БелАЭС и объектов инфраструктуры, не говоря уже о жилищном строительстве.

5. Проблема недогруза мощностей имеет решение: консервация/модернизация устаревших производственных линий.

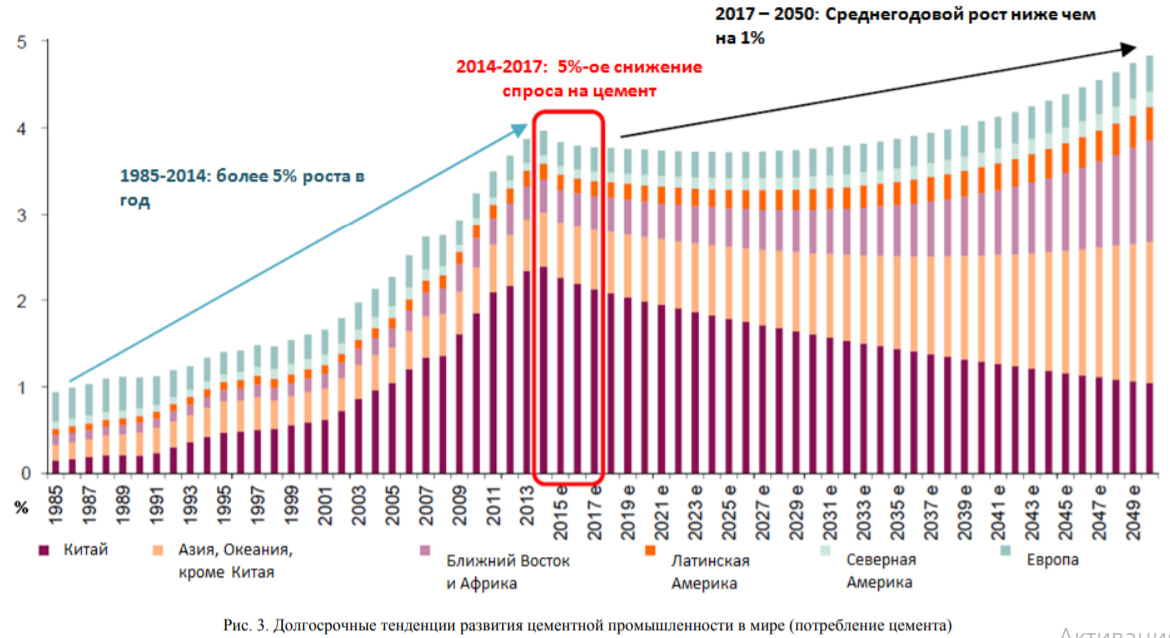

6. Есть и объективная статистика. Вплоть до 2014 года мировая цементная промышленность росла активными темпами. И белорусские заводы тоже попали в эту фазу. Затем последовал спад и период медленного роста, который продлится в ближайшие несколько десятков лет.

Источник: Программа эффективного использования мощностей организаций цементной промышленности на 2015–2030 годы

Т.е. текущее положение цементной отрасли в РБ скорее не грубый просчет, а новая реальность, к которой придется приспособиться. Другое дело, что агрессивно наращивать сбыт на зарубежных рынках, поставляя туда цемент немногим дороже себестоимости (Украина), было не лучшим решением проблемы возврата инвестиций в модернизацию: с конца мая Украина закрыла свой рынок для белорусских производителей антидемпинговыми пошлинами на ближайшие 5 лет.

К слову, это очень напоминает ситуацию с двигателями на МТЗ, когда буквальное толкование указания максимально использовать в производстве белорусские двигатели только вредит производству и продажам.

***

Таким образом, если и назначать какого-то главного «виновника» убытков и проблем в экономике, то им будет не отрасль и не предприятие, а негибкое планирование производства и предписания, не учитывающие особенностей рынка.

СОНАР-2050. 17.07.2019