Блокировка российских платежей: быть или не быть финансовой многополярности?

Алексей Кузнецов, д.э.н., с.н.с., профессор Кафедры мировой экономики и мировых финансов Финансового университета при Правительстве РФ

Подписание в декабре 2023 г. указа президента США о введении вторичных санкций против зарубежных финансовых институтов, замеченных в оказании поддержки российскому ВПК, значительно усложнило проведение международных расчетов между российскими компаниями и их контрагентами в «дружественных» странах. Прецедент дискриминации российских клиентов был создан уже в феврале 2024 г. рядом ведущих банков Турции, ОАЭ, Индии, Китая, Казахстана и Узбекистана. Из соображений собственной безопасности они стали отказывать российским юридическим лицам в открытии счетов, приостанавливать переводы, увеличивать сроки проведения платежей, отклонять или возвращать денежные средства, проверять российских партнеров на предмет их сотрудничества с оборонно-промышленным сектором РФ и включения в подсанкционные списки. В июле агентство «Bloomberg» сообщило о новых проблемах, с которыми столкнулись несколько российских экспортеров при проведении платежей в юанях. Одновременно появились новости о приостановке операций российских резидентов с картами китайской платежной системы UnionPay, выпуск которых осуществляли некоторые российские банки.

Очевидной причиной очередного демарша «союзников» стало июньское расширение администрацией Джо Байдена списка подсанкционных физических и юридических лиц как в России, так и за ее пределами. К объектам применения вторичных санкций отныне относятся финансовые институты стран Азии, Ближнего Востока, Европы, Африки, Центральной Америки и Карибского бассейна, чья деятельность тем или иным образом связана с поддержкой российского ВПК. В новом санкционном списке оказались и подразделения ведущих российских банков, расположенные в Пекине, Мумбаи, Нью-Дели и Гонконге. Похоже, что создание российским контрагентам трудностей с денежными переводами становится нездоровой практикой «дружественных» стран как защитной меры от вторичных санкций. Между тем блокировка международных расчетов России может иметь неоднозначные основания. Для их понимания и определения путей выхода из сложившейся ситуации требуется проведение более комплексного анализа мотивов ужесточения санкционных мер.

Кто виноват?

Можно предположить, что главная причина современной геополитической напряженности в мире заключается в неослабевающем желании западного блока стран во главе с США сохранить свои лидирующие позиции в финансово-инновационном развитии глобальной экономики. Путем распространения вторичных санкций на иностранные финансовые учреждения администрация Белого дома пытается свести на нет усилия России по формированию с «дружественными» странами альтернативной финансовой инфраструктуры, независимой от западных институтов. Последнее представляется более чем оправданным с учетом возросшего веса стран мирового большинства в реальном секторе мировой экономики. Вместе с тем коалиция развитых стран стремится удержать развивающиеся страны в зависимом и подчиненном положении, как поставщиков сырья и продукции обрабатывающей промышленности, не допустив их соучастия в управлении международными финансовыми потоками. Принципиальная неразрешимость данного столкновения интересов обусловлена рядом специфических особенностей функционирования системы международных отношений на современном этапе.

Во-первых, утратой функциональности и доверия к глобальным институтам (ВТО, МВФ, Совету безопасности ООН, Международному суду ООН, Международному уголовному суду), как механизма сдержек и противовесов для разрешения конфликтных ситуаций на многосторонней основе. Недееспособность глобальных регуляторов проявляется в росте торговых, валютных и санкционных войн, увеличении военных расходов и числа прямых вооруженных конфликтов, эскалации пандемических угроз и угроз кибербезопасности, росте климатических, энергетических и продовольственных рисков.

Во-вторых, отсутствием явно выраженного центра притяжения, консолидирующего идеологически близкие развивающиеся страны в единый геополитический блок. Страны коллективного Запада признают США в качестве неоспоримого лидера, действия которого находят их безоговорочную поддержку, даже если они идут вразрез с нормами международного права и целями устойчивого развития. Подобная позиция объясняется ощущением цивилизационного превосходства белой расы, на протяжении веков служившего оправданием создания мировой колониальной системы. Но и в современных реалиях неоколониальное видение организации международных отношений все еще присутствует в западном мировоззрении, что, в частности, проявляется в политкорректном разделении стран на развитые и развивающиеся. Напротив, страны мирового большинства стремятся к созданию более равноправного, справедливого, многополярного мира без доминирования какого-либо одного полюса силы. Этим возможно объяснить и отсутствие в развивающихся странах четко сформированного лидера, выражающего согласованную политическую повестку дня на глобальном уровне. При этом очевидны стремления Китая к мировому лидерству в экономической, научной и технологической сферах.

В-третьих, дефицитом действенных рычагов воздействия на непомерно возросшие финансовые аппетиты страны-гегемона мировой экономики в связи с подконтрольностью США ключевых институтов мировой финансовой архитектуры. Американцы имеют блокирующий пакет голосов в международных валютно-финансовых организациях — МВФ и Группе Всемирного банка, устанавливающих правила игры в мировой финансовой системе. В американских долларах выражаются цены всех сырьевых товаров, де-факто служащих материально-вещественным обеспечением долларовой эмиссии (как в свое время эту функцию выполняло золото). Биржевое ценообразование на рынках стратегических товаров является предметом периодических манипуляций — источника сверхприбылей для американских инвестиционных фондов и убытков для развивающихся экономик, чрезмерно зависимых от экспорта сырья. Большая тройка американских рейтинговых агентств по-прежнему контролирует 95% глобального рынка кредитных рейтингов. Тем самым она оказывает непосредственное влияние на стоимость привлечения финансовых ресурсов на международном рынке капитала. Чем ниже цена заемных ресурсов, тем сильнее финансовое превосходство и возможности поглощения конкурентов. Институциональная монополизация функций глобального финансового посредничества обеспечивает американскому бизнесу особое положение в системе глобального корпоративного контроля. Так, из США ведут происхождение 14 из 20 крупнейших компаний мира по управлению активами, выступающих мажоритарными акционерами таких наиболее капитализированных корпораций, как Microsoft, Apple, Alphabet, Amazon, Nvidia — мировых лидеров по созданию глобальных цифровых и информационных технологий. Еще одним подтверждением финансового доминирования является то, что в 2023-м фискальном году на американские корпорации приходилось 38% от совокупного размера прибыли, полученной 500 крупнейшими компаниями мира.

В-четвертых, глубокой интеграцией системы международных расчетов в структуры международной банковской системы. Несмотря на постоянное появление финансовых инноваций, международные расчеты по-прежнему реализуются через сеть межбанковских корреспондентских счетов. Возможность отслеживания электронных платежей через межбанковскую систему передачи финансовых сообщений (SWIFT) делает ее чрезвычайно уязвимой от стороннего вмешательства. Доминирование доллара и американских банков во всех сегментах мирового финансового рынка в отсутствии глобальной альтернативы SWIFT наделяет США беспрецедентным уровнем финансовой власти в части отключения отдельных банков от мировой финансовой системы, замораживания валютных резервов и отказа заемщикам в привлечении международного долгового и акционерного финансирования.

В-пятых, цифровизацией мировых финансов. Развитие финансовых технологий (FinTech) не снижает, а только повышает градус напряженности в проведении международных расчетов. Цифровизация финансовых услуг позволяет масштабировать существующие процессы финансового посредничества, одновременно усиливая ценовую волатильность и ослабляя уровень централизованного контроля над действиями участников рынка вследствие повсеместного использования технологии распределенных реестров данных (истоки которой опять-таки восходят к американским разработчикам). Для оптимизации обслуживания финансовых транзакций сегодня крупнейшие американские банки активно пользуются облачными сервисами таких поставщиков, как Microsoft Azure, Amazon Web Services и Google Cloud Platform. Между тем интеграция ведущих американских финансовых институтов и технологических компаний может привести к возникновению нового поколения глобальных финансистов, еще более ненасытных и бескомпромиссных в отношении выбора методов и средств максимизации прибылей.

Что делать?

Очевидно, что в рамках сформировавшейся глобальной электронной платежной инфраструктуры, напрямую связанной с банковской системой, уклоняться от санкций будет все более проблематично. В данной связи участники международных расчетов активно исследуют возможности использования криптовалют для совершения безопасных платежей. Бесспорно, криптовалюты представляют интересное направление в развитии децентрализованной системы международных расчетов, но только как технология учета транзакций или цифровой финансовый актив. При этом криптовалютам не присущи такие основные функции денег, как мера стоимости и средство накопления. В первом случае — из-за определения их стоимости на основе стоимости фиатных валют (главным образом доллара США), а во втором — из-за чрезвычайной волатильности. Помимо рисков быстрого обесценивания криптовалюта не застрахована от риска неплатежа и риска ликвидности, поскольку криптосервисы и криптобиржи так же могут стать объектом санкций. Те же самые риски касаются и стейблкоинов.

В целом нужно признать, что главная функция, выполняемая криптовалютой — это спекулятивный финансовый актив, а также метод ухода в проведении финансовых транзакций из-под государственного контроля. Следовательно, пока существуют суверенные государства, маловероятно, что несуверенная цифровая валюта будет играть в денежной системе какую-либо значимую роль и тем более массово использоваться в сфере международных расчетов, ограничив соответствующую роль доллара. Ни правительство, ни Центробанк США не видят преимуществ криптовалют перед фиатными деньгами. Поэтому, скорее всего, криптовалюты не заменят доллар и в качестве резервного актива.

С другой стороны, криптовалюта — это своеобразный вызов действующей финансовой системе, в которой регуляторы утратили контроль над денежным обращением. Глобальные доходы концентрируются в богатых странах — эмитентах резервных валют, у которых исчерпаны возможности производительного размещения сбережений остального мира. Поэтому избыточный капитал в основном используется не для инвестиций, а для потребления и спекуляций, что усугубляет проблему мирового долга и социальную поляризацию между центром и периферией мировой экономики. Для возврата контроля над денежным обращением технология распределенного реестра сегодня активно исследуется центробанками в целях эмиссии собственных цифровых валют. Однако и эта перспектива крайне неопределенная из-за пока мало изученных рисков функционирования кибернетических финансовых систем, оперирующих на корневых серверах доменных имен таких международных структур, как ICANN, IANA и VeriSign с сильным американским доминированием. Исходя из этого, использование цифровых валют в международных расчетах предполагает разработку собственного программного и серверного обеспечения, которое позволит обезопасить цифровые платформы от рисков отслеживания транзакций со стороны «недружественных» государств. Параллельно с этим, однако, возникают трудноразрешимые «побочные эффекты», касающиеся вопросов кибербезопасности, совместимости технологий, стандартов и протоколов для обращения цифровых валют, а также правового регулирования мультиплатформ на межгосударственном уровне.

Горизонты развития БРИКС

Комплексный анализ причин и следствий введения антироссийских санкций вызывает больше вопросов, чем ответов. Тем не менее проблема международной финансовой изоляции России — это лишь частный случай дисфункциональности мировой финансовой системы. Основной же изъян действующего валютного стандарта связан с противоречием между глобальностью рынка и национальной формой его регулирования. В первую очередь это расхождение проявляется в использовании национальной валюты США для обслуживания международных транзакций. Для получения доступа к долларовой ликвидности все остальные страны должны постоянно адаптировать свою макроэкономическую и денежно-кредитную политику, структуру производства и экспорта под интересы страны — эмитента ключевого резервного и инвестиционного актива. При выполнении роли связующего звена между американской денежной системой и национальными денежными системами других стран доллар служит тем каналом, по которому проблемы внутреннего социально-экономического развития США переносятся на глобальный уровень, провоцируя образование глобальных дисбалансов, периодическое схлопывание финансовых пузырей и долговые кризисы.

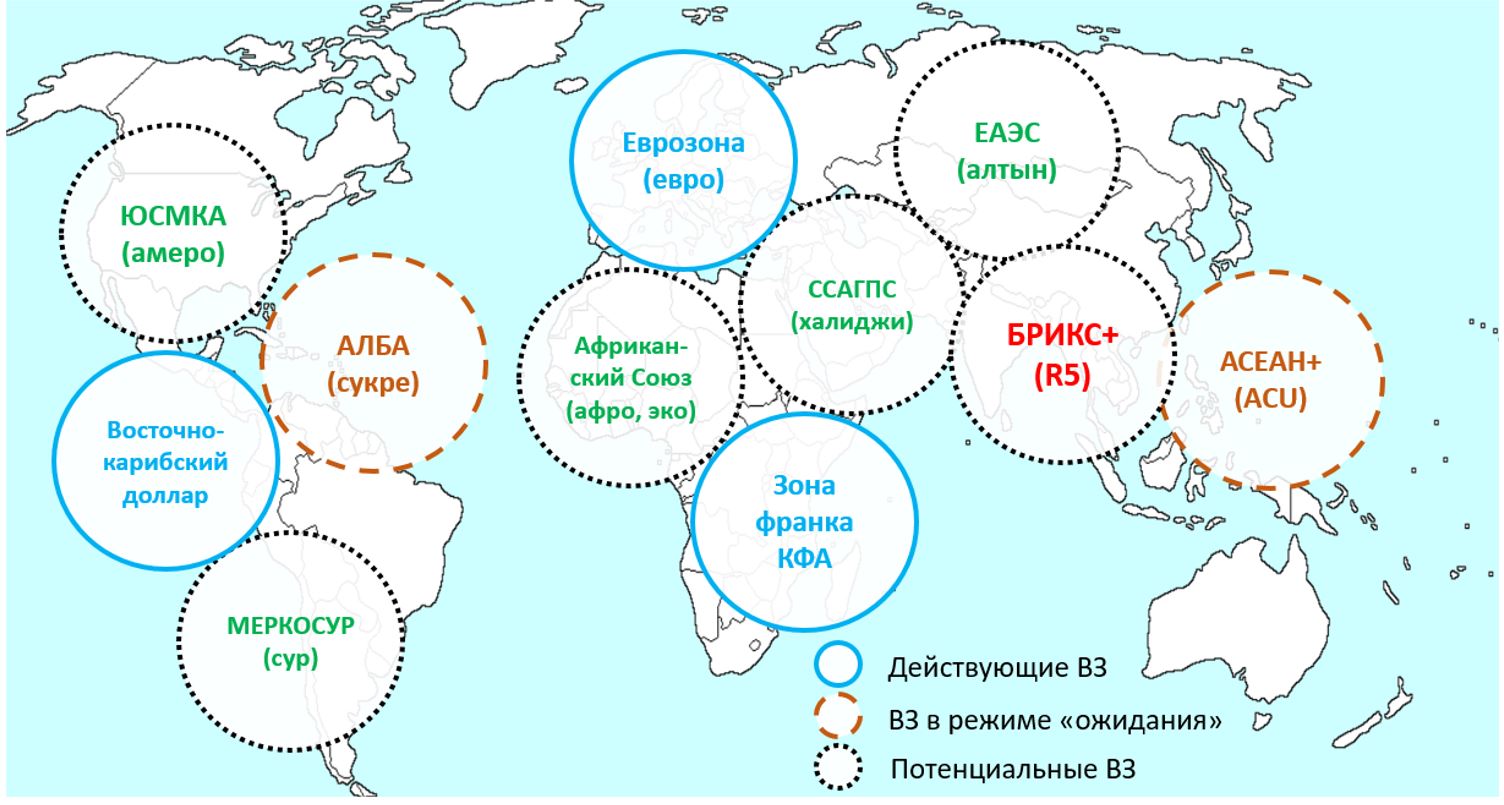

Для устранения данного противоречия и повышения эффективности мировой финансовой системы уже давно назрела необходимость отказа от использования в международных расчетах национальных валют в пользу введения коллективных денежных единиц как объектов наднационального валютного регулирования. По мере дальнейшего роста геополитической напряженности и ускорения процессов регионализации такое развитие событий представляется вполне обоснованным. Тем более, что общественный запрос на создание коллективных валют существует не одно десятилетие. В частности, об этом свидетельствует наличие в мировой экономике десятки валютных зон — действующих и потенциальных (см. Рис.).

Рис. Действующие и потенциальные валютные зоны в мировой экономике

Несмотря на достижение определенной степени интеграции в рамках существующих региональных валютных объединений и периодически возникающие инициативы по созданию новых валютных союзов, явный прогресс на данном направлении сегодня не просматривается. Такая стагнация обусловлена не столько экономическими причинами, сколько политическими факторами.

Ни для кого не секрет, что залогом исторического восхождения США на Олимп мировой экономики стало политическое объединение разрозненных североамериканских штатов в единое федеративное государство. Таким образом, политический союз возник в США гораздо раньше валютного, происхождение которого непосредственно связано с созданием Федеральной резервной системы в 1913 г. Способность сформировать единое государство свидетельствует о глубоком понимании американцами экономических выгод ведения совместного хозяйства по сравнению с политически раздробленным.

По-иному выглядит ситуация в других регионах. Например, единая европейская валюта евро так и не создала ощутимого противовеса американскому доллару на мировом финансовом ринге. Причина этого «фиаско» заключается не столько в различии экономических потенциалов, сколько в политической разобщенности Европы. Евро — это валюта 20 суверенных государств, лишенных своих национальных валют, как атрибутов политического, экономического и финансового суверенитета. При этом многие из 20 государств — членов Европейского экономического и валютного союза преследуют собственные политические, экономические и финансовые амбиции, рассматривая других членов союза как конкурентов. Отсюда серьезные дисбалансы в развитии отдельных членов Еврозоны, например — между Германией и Грецией, для устранения которых в Европе отсутствуют аналоги единой фискальной, банковской и биржевой политики, функционирующие в США. В результате страны Еврозоны находятся в хронической зависимости от рынков капитала Лондона и Нью-Йорка, а Европейский центральный банк, как эмитент единой европейской валюты, — от долларовых своп-линий Федеральной резервной системы. Исходя из сказанного, модель евро едва ли может служить прототипом для создания коллективных денежных единиц в региональных валютных зонах.

Итак, ни один из существующих проектов наднационального валютного сотрудничества не представляет собой серьезной альтернативы доллароцентричной финансовой системе. Подчеркнем, что США не жалели инвестиций для того, чтобы сделать эту систему удобной для всех международных участников. Именно поэтому они вложились в создание Бреттон-Вудских институтов, которые до сих пор — их крупнейшие акционеры. Кроме того, несмотря на возрастающий оппортунизм внутри американского истеблишмента, США продолжают предоставлять основное финансирование в наиболее значимые институты системы ООН, а также в авторитетные исследовательские учреждения, экспертные комиссии и профессиональные ассоциации, регуляторные и надзорные органы, обслуживающие международные рынки товаров и услуг. Поддержание этой глобальной инфраструктуры требует огромных финансовых вливаний на постоянной основе, в которых помимо США участвуют все остальные страны, включая даже те, которые находятся под американскими санкциями. В совокупности эти инвестиции и обеспечивают незыблемость долларового стандарта.

Необходимо отметить, что сопоставимых «вложений» нет ни в одной из действующих валютных зон, не говоря уже о потенциальных, включающих объединение БРИКС, претендующее на паритетную роль в мировой финансовой системе. Существующие финансовые инициативы БРИКС в виде Нового банка развития, Пула условных резервов, использования национальных валют и национальных платежных систем для проведения международных расчетов чрезмерно зависимы от доллара и американоцентричной финансовой архитектуры, а поэтому малоэффективны. К другим ограничениям на пути создания полноценной финансовой системы БРИКС относят отсутствие доверия между членами этого объединения и несбалансированный платежный баланс.

Вместе с тем, несмотря на все вышеуказанные сложности, группа стран БРИКС представляет собой, пожалуй, единственное объединение, способное составить действительную конкуренцию однополярной финансовой системе. Условием преодоления зависимости от доллара и западных финансовых институтов представляется создание полностью самодостаточной межрегиональной финансовой архитектуры БРИКС, состоящей из банков, бирж, рейтинговых агентств, эталонов товарных цен и процентных ставок, аудиторских, юридических и информационных стандартов, то есть аналогов всего того, что сейчас поддерживает гегемонию доллара. Единственное существенное отличие — вся эта архитектура должна будет обслужить коллективную денежную единицу, одновременно принадлежащую всем участникам группы БРИКС и ни одному в отдельности, то есть без предоставления односторонних преимуществ и привилегий, как это имеет место с долларом США.

Межрегиональная валюта БРИКС — базовое условие финансовой многополярности. Но для успешного запуска этого мегапроекта необходимо тщательно продумать принципы эмиссии, обеспечения, распределения и обращения коллективной ликвидности с использованием самых современных разработок в сфере финансовых технологий и макропруденциального регулирования, а также с учетом цивилизационных и структурных различий, существующих между экономиками стран БРИКС. Очевидно, для реализации этой сверхзадачи потребуются затраты в гораздо больших объемах, чем существующие в настоящий момент. При этом дальнейшее откладывание серьезной и последовательной работы на данном направлении может увеличить объем будущих непроизводительных издержек до неподъемного уровня.

РСМД. 31.07.2024