Влияние коронавируса на нефтяной рынок

Виктор Катона, специалист по закупкам нефти MOL Group, эксперт РСМД

Вспыхнув в декабре 2019 г. в китайской провинции Хубэй при до сих невыясненных обстоятельствах, эпидемия коронавируса нового типа 2019-nCoV превратилась в главное экономическое и социальное событие первых месяцев нового года. Превзойдя по темпам распространения эпидемии SARS 2002–2003 гг. и свиного гриппа 2009–2010 гг., коронавирус 2019-nCoV не только парализовал экономическую жизнь Китая, но и оказал весьма ощутимое отрицательное влияние на мировую торговлю. Рынок нефти оказался одной из главных жертв — первые пять недель в 2020 г. нефтяные котировки непрестанно падали, ознаменовав самый отрицательный тренд с ноября 2018 г., подтолкнув нефтедобывающие страны и картель ОПЕК+ к существенной корректировке прежнего курса.

Начиная с самого локального уровня (хотя в случае с Китаем употребление термина «локальный» кажется сомнительным), следует рассмотреть влияние последствий коронавируса и вызванного им принятия экстренных мер на рынок нефти в самой КНР, на азиатских рынках, в Европе и в мире в целом.

Китай: кошмарное полугодие

Даже до того как вспыхнул коронавирус, Пекин испытывал трудности в корректировке экономического курса — темпы экономического роста замедляются уже не первый квартал и упали до самого низкого с начала 1990-х гг. уровня, темпы продаж автомобилей падают, и правительственные планы по активизации внутреннего спроса доселе не оправдывают надежд. К тому же, коронавирус ударил по Поднебесной в худший момент — как раз в преддверии Китайского Нового Года, когда пассажирские авиа- и автоперевозки достигают пика. Транспортное топливо составляет почти половину китайского спроса на нефтепродукты; ввиду ограничений на передвижение, введенных китайскими властями, спрос на все виды топлива упал на 50% в январе-феврале 2020 г.

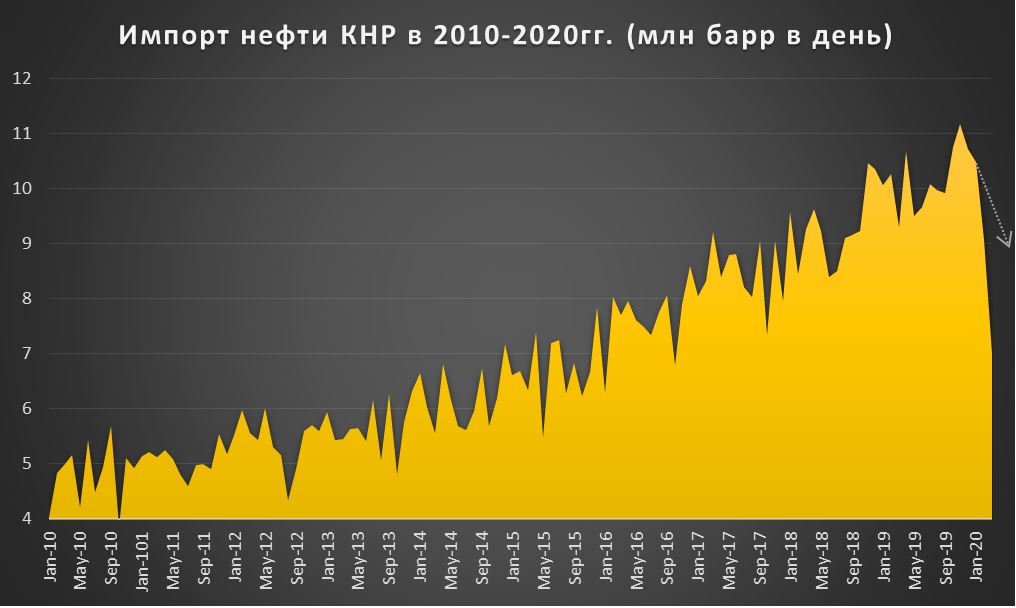

Таким образом, нефтеперерабатывающие заводы, настроенные на удовлетворение внутреннего спроса на транспортное топливо, пострадали в наибольшей степени от падения спроса в стране; а учитывая тот факт, что эпицентр заболевания более-менее соответствует локации этих НПЗ, географическое распределение экономического ущерба сводится к наиболее зараженным провинциям. В целом ожидается, что в феврале-марте 2020 г. китайский спрос на нефть упадет на порядка 3 млн барр. в день (см. График 1) — компания «Sinopec» заявила о неизбежности снижения выработки на 1,6 млн барр. в день, CNPC снизит выпуск на 0,6 млн барр. в день, и остальную часть урежут из своих мощностей независимые заводы, — что соответствует 20% общего спроса на нефть.

График 1. Импорт нефти КНР в 2010–2020 гг. (в млн барр. в день).

Источник: Таможенная служба КНР, Thomson Reuters, данные и прогноз автора.

Нефтеперерабатывающие заводы, находящиеся на морском побережье, как правило имеют большую направленность вовне, поэтому в данном случае следует ожидать сокращения выпуска не более чем на 10–15%. Стоит также отметить, что ввиду официальных ограничений на передвижение и ведение экономической деятельности запланированные на 2020 г. плановые ремонтные работы на китайских НПЗ вряд ли смогут быть завершены — их придется провести в апреле-мае текущего года. Таким образом, быстрого восстановительного скачка в плане спроса на нефть ожидать не следует — по всей видимости, возврат к прежним объемам импорта и нефтепереработки следует ожидать только во второй половине 2020 г.

Азия: в тени китайских проблем

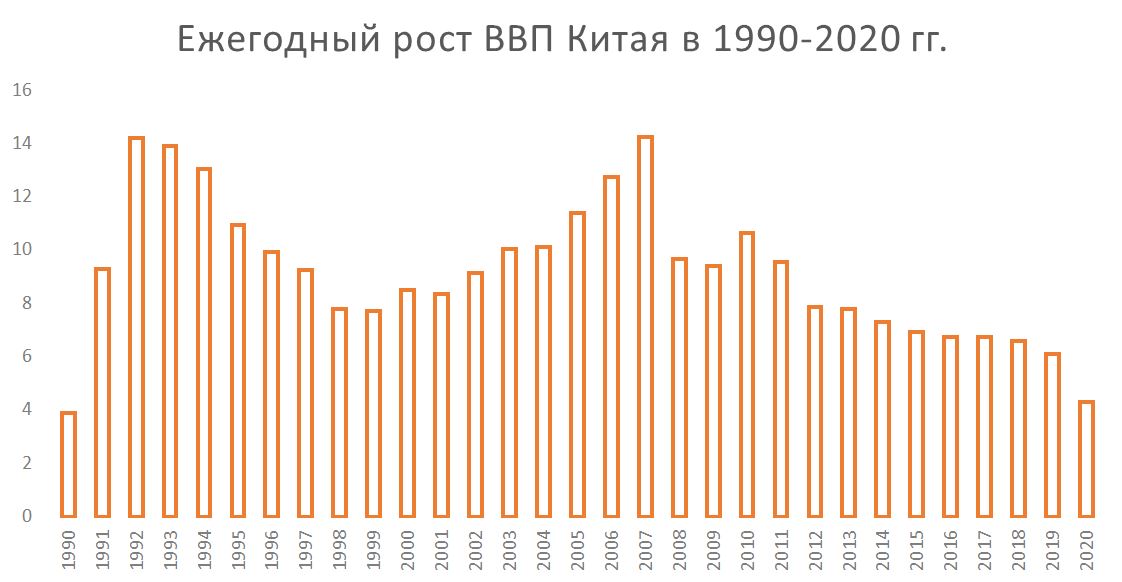

По предварительным оценкам экономистов, эпидемия коронавируса повлечет за собой замедление экономического роста на примерно 1–1,5 п.п., что после зафиксированного в 2019 г. 30-летнего минимума (6,1%, что все еще выше среднемирового показателя в 2,9%, см. График 2) поспособствует еще большему торможению роста. Следует отметить, что вирус SARS в 2003 г. притормозил рост китайской экономики на примерно 1 п.п., учитывая алгоритм распространения сегодняшнего коронавируса, ущерб от него будет больше. Поскольку экономики стран Восточной и Южной Азии связаны с китайской, есть все основания предположить, что большинство ключевых партнеров КНР также испытают на себе последствия коронавируса — эффект замедления роста будет колебаться в интервале 0,1–0,5 п.п.

График 2. Ежегодный рост ВВП Китая в 1990-2020 гг. (в % по отношению к предыдущему году).

Источник: Группа Всемирного Банка, прогноз автора

Пока рынок не предвидит масштабного дисбаланса в сфере нефтепродуктов — в Китае резко упал спрос на транспортное топливо, НПЗ, соответственно, снизили свою выработку, в то время как в других странах совокупная потеря объемов производства не должна превысить 0,3 млн барр. в день. Наибольший ущерб будет наблюдаться в разбалансировке цепочек поставок промышленной продукции и в сфере туризма — власти Таиланда и Вьетнама уже оценили свои возможные потери от прекращения потоков китайских туристов в первом полугодии на уровне 3 и 6 млрд долл. соответственно. За пределами Китая Сингапур является одной из наиболее пострадавших от коронавируса стран, будучи заодно и центром нефтеторговли в Азии; англо-нидерландский мейджор «Shell» даже был вынужден обязать персонал коммерческого отдела компании в Сингапуре работать в дистанционном режиме, так как у одного из сотрудников подозревали заражение (пока не было опубликовано подтверждение диагноза в коммерческом отделе, в то же время один сотрудник НПЗ заболел).

Коронавирус таит в себе определенную выгоду для нефтепереработчиков — из-за ослабевшего спроса индийские или индонезийские НПЗ смогут купить нефть для переработки по значительно более низкой цене, чем изначально предполагалось, так как синхронно упали сами котировки и спреды. Даже текущие проблемы с поставками нефти в Китай могут стать для кого-то весьма прибыльной сделкой — если сложное положение в КНР сохранится, весьма вероятно, что временно пришвартованные в китайских портах танкеры (преимущественно сорта нефти с высоким выходом средних дистиллятов, среди прочих и недавно появившаяся на рынке норвежская Johan Sverdrup) могут быть перепроданы, скорее всего, в другие восточноазиатские страны.

Европа: неожиданная нормализация

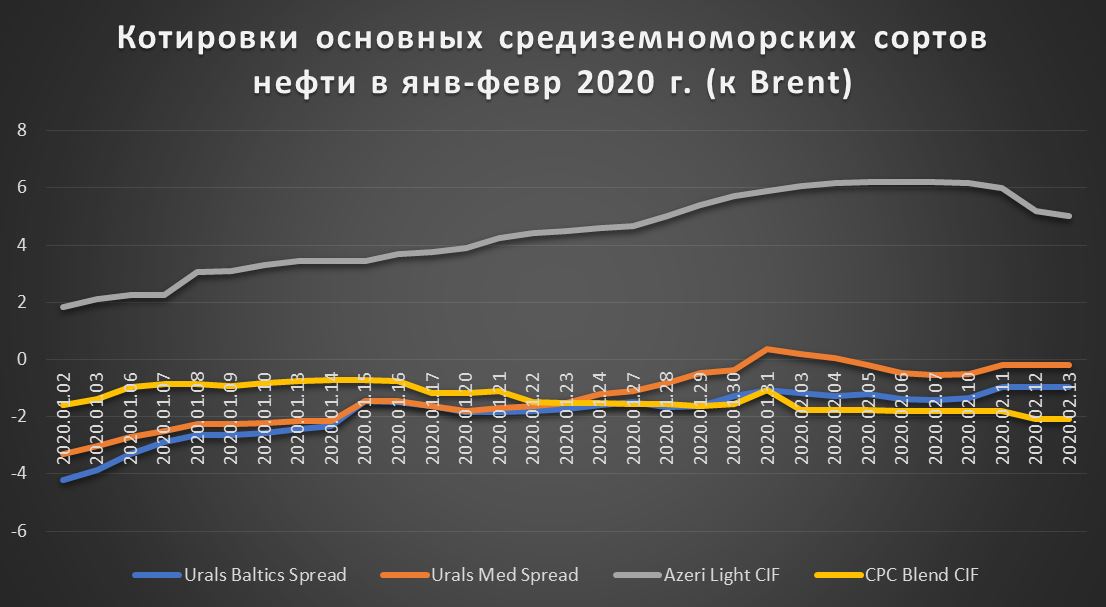

На европейском рынке волнения вокруг последствий коронавируса совпали по времени с приостановкой добычи нефти в Ливии и блокадой ливийских портов силами фельдмаршала Х.Хафтара; причем два этих события имели разные последствия. На фоне возросшего спроса на легкие низкосернистые сорта нефти, после внезапного исчезновения почти 1 млн барр. ливийской нефти в день (добыча по состоянию на 17 февраля 2020 г. колеблется на уровне 0,17 млн барр. в день) в конце января премии азербайджанской Azeri Light по отношению к эталонному Бренту превысили 6 долл. за баррель. Однако уже к середине февраля стало окончательно ясно, что азиатский спрос существенно упадет и рынок потерял все прежние завоевания (см. График 3). Для российской Urals сочетание всех факторов привело к ощутимому укреплению как в Средиземноморье, так и в балто-североморском регионе.

График 3. Котировки основных средиземноморских сортов нефти в январе-феврале 2020 г. (по отношению к Dated Brent).

Источник: Platts.

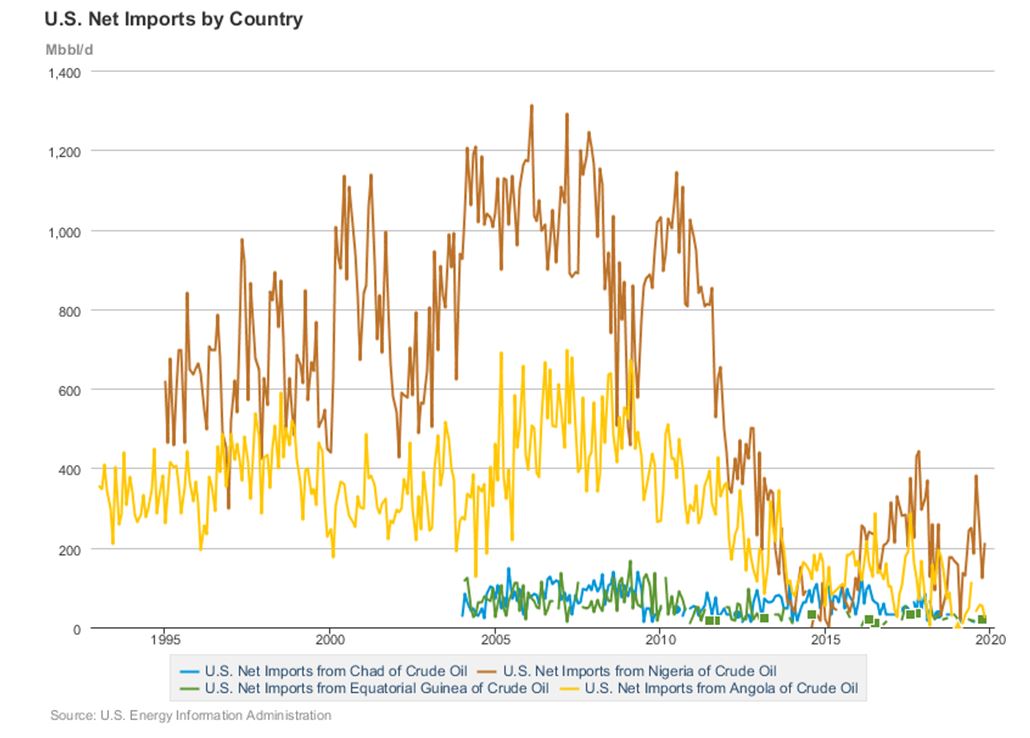

Справедливости ради стоит отметить, что укрепление Urals происходило одновременно с ослаблением ВСТО (в английской деноминации ESPO, весь объем этого сорта торгуется в Азии) — в начале года мартовские партии ВСТО уходили с премией к Brent в +6,4-6,5 долл. за баррель, сейчас апрельские партии котируются на уровне +4,1-4,2 долл. за баррель к мировому бенчмарку. Отдельно стоит упомянуть африканские объемы нефти, перенаправленные из Китая в Европу. Так как нигерийская или ангольская нефть фактически потеряли американский рынок вследствие роста добычи сланцевой нефти (см. График 4), экспортерам пришлось довольствоваться наличием двух ключевых направлений — Азии и Европы.

График 4. Импорт нефти из стран Западной Африки в США в 1990-2020 гг. (млн барр. в день)

Источник: Управление информации по энергетике США.

С потерей главного азиатского рынка — Китая — экспортерам из Африки пришлось находить место на оставшихся рынках для партий в марте-апреле 2020 г., что повлекло за собой сильное падение западноафриканских сортов в цене. Например, в начале года сорта нефти «Qua Iboe» и «Bonny Light» торговались с премией в +3 долл. за баррель по отношению к Brent, к середине февраля эта премия упала до +1,5 долл. за баррель. Еще более явно упали ангольские объемы (более 60% ангольского экспорта поступает в Китай) — сорта Nemba, Dalia или Girassol с начала года упали на 1,60-1,70 долл. за баррель. В целом можно констатировать, что, пусть и непреднамеренно, но вспышка коронавируса способствовала нормализации нефтяных дифференциалов, сильно расползшихся в эпоху IMO 2020, когда вопрос серы в нефти вышел для большого количества НПЗ на первый план.

Глобальные последствия: Рынок вне зоны комфорта

С точки зрения нефтеторговли нефтедобывающие страны Западной Африки пострадали от коронавируса в наибольшей степени; из-за более длинной логистической цепочки (по сравнению с ближневосточными партиями, которые, к тому же, ввиду худшего качества стоят дешевле) их легче перепродавать, что подтверждается решением трейдинговой компании «Unipec» приостановить погрузку заранее законтрактованных мартовских партий из Нигерии, Конго и Анголы. Таким образом, импорт нефти в марте 2020 г., по всей видимости, упадет до самого низкого уровня с лета 2015 г. (порядка 7 млн барр. в день) и совокупный спрос на нефть в стране окажется ниже 10 млн барр. в день, что на 3,5 млн барр. в день меньше, чем в декабре 2019 г.

Упомянутые сбои не обязательно негативно скажутся на финансовом положении нефтедобывающих компаний и стран — из-за эпидемии царившая на протяжении всего 2019 г. бэквордация сменилась на сырьевых биржах на контанго, что спровоцировало более предприимчивые решения в вопросах хранения нефти. Общее ощущение, что стоит подождать пока спрос на нефть Китая восстановится, уже стало проявляться в растущем использовании резервуарных парков — даже американский хаб «Cushing» в штате Оклахома испытал неожиданную волну интереса к аренде мощностей хранения на фоне коронавируса.

Важно также отметить, что коронавирус скорректировал ожидания от 2020 года. Во-первых, если ранее большинство нефтедобывающих и трейдинговых компаний, инвестиционных банков ожидали котировки эталона Brent в интервале 60-65 долл. за баррель, то сейчас высказывается мнение о среднем уровне в 55-60 долл. за баррель. Для России, которая балансирует федеральный бюджет под 40 долл. за баррель, — это, на первый взгляд, не самый болезненный удар (хотя перспектива потери 3-4 млрд долл. бюджетных доходов из-за пандемии не может не огорчить), в отличие от таких ближневосточных производителей как Ирак и Саудовская Аравия, точка безубыточности которых составляет 60 и 85 долл. за баррель, соотвественно.

***

Возникает мысль, что до тех пор, пока китайский спрос не нормализуется, Венскому альянсу ОПЕК+ следует в еще большей степени урезать объемы добычи для вывода котировок на более комфортный уровень в 60-65 долл. за баррель. Слухи о таком сценарии стали расползаться практически сразу после того, как стало понятно, что эпидемию коронавируса не получится быстро взять под контроль. Есть основания полагать, что официальная Москва не будет готова опускать планку еще ниже, а сокращение будет осуществляться лишь силами Саудовской Аравии, ОАЭ и, возможно, других ближневосточных стран. Вдобавок ко всему прочему падение котировок WTI до текущего уровня в 52-54 долл. за баррель, фактически до точки безубыточности большой части американской добычи вне Пермского бассейна, скажется на прибыльности разработки сланцев и может затормозить прирост добычи нефти в США до нуля в 2021 г.

РСМД. 21.02.2020