Выстрел в ногу: почему США не могут выиграть торговую войну с Китаем

Владимир Южаков, управляющий партнер Long Jing Capital

Введение США торговых санкций против Китая вызовет цепную реакцию: рост цен на китайские товары, рост процентных ставок и, наконец, рост стоимости обслуживания американского госдолга.

Американские торговые санкции против Китая стали одной из самых обсуждаемых тем в мире. Президент Трамп предлагает установить заградительные пошлины на китайские товары, чтобы защитить рабочие места и остановить утечку капитала из США. Подобные меры закономерно приведут к сокращению объема мировой торговли и снижению спроса на энергоносители и сырье.

Однако обсуждаемый в США план санкций и возможной торговой войны не учитывает того, насколько уязвима Америка перед Китаем. Санкции могут привести к катастрофическим структурным изменениям в американской экономике. В то же время сам Китай выработал к санкциям иммунитет.

Наркотическое потребление

Как это часто бывает, исторические параллели помогают понять происходящее. Взаимодействие США и Китая лучше всего описывается в контексте опиумных войн XIX века. Тогда европейцы и американцы продавали в Китай опиум, выращенный в британской Индии. В обмен они получали китайское золото и серебро. Всего за несколько десятилетий опиумная зависимость распространилась по всему Китаю, практически полностью разорив страну. Пекин пытался прекратить импорт опиума, но оказался бессильным перед военным вмешательством западных стран.

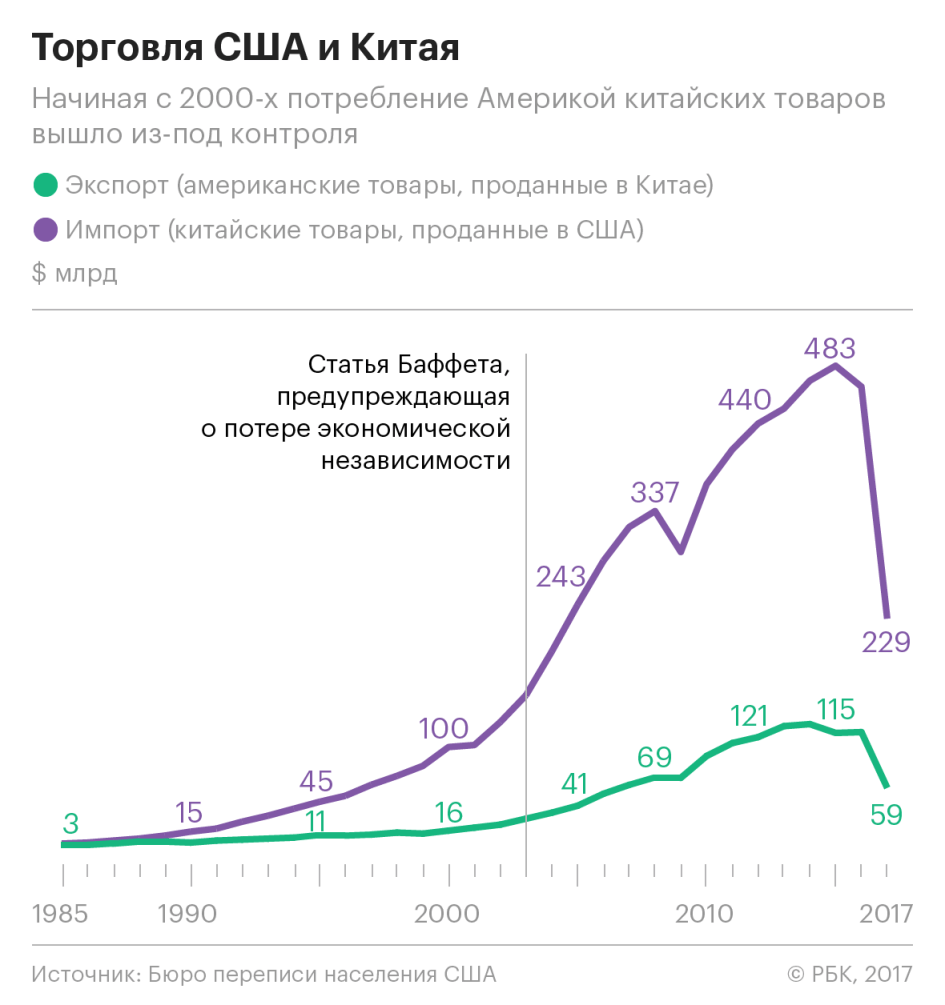

В наше время игроки поменялись местами, а роль опиума играют потребительские товары. В начале 2000-х годов США в рамках глобализации начали отказываться от создания товаров с низкой добавленной стоимостью и сконцентрировались на высокотехнологичных продуктах. Производство обуви, одежды и прочих повседневных вещей быстро перетекло в Китай, который оказался способен наладить самые эффективные производственные цепочки. Между Америкой и Китаем была создана модель бартера: сложные товары в обмен на простые.

Однако скоро выяснилось, что Китай может хорошо и дешево производить не только ширпотреб, но и высокотехнологические продукты. Америка поддалась искушению и начала импортировать все больше сложных китайских товаров, тем самым отказываясь от их производства. Скоро баланс оказался нарушен — в новой глобальной системе бартера у США более не было достаточного количества товаров, которые они могли бы предложить в обмен на китайский импорт. Как следствие, китайский импорт стал приобретаться Америкой в кредит, а также в обмен на золотовалютные запасы и недвижимость.

Предвидя возможные последствия такой торговли, в 2003 году Уоррен Баффетт написал алармистскую статью «Растущий торговый дефицит распродает Америку», в которой он предупредил, что США в обмен на китайские товары потребления отдают свою будущую экономическую независимость. Слова гуру услышаны не были. Соблазн потребления «здесь и сейчас» возобладал над далекими угрозами, и Америка впала в зависимость от китайского импорта.

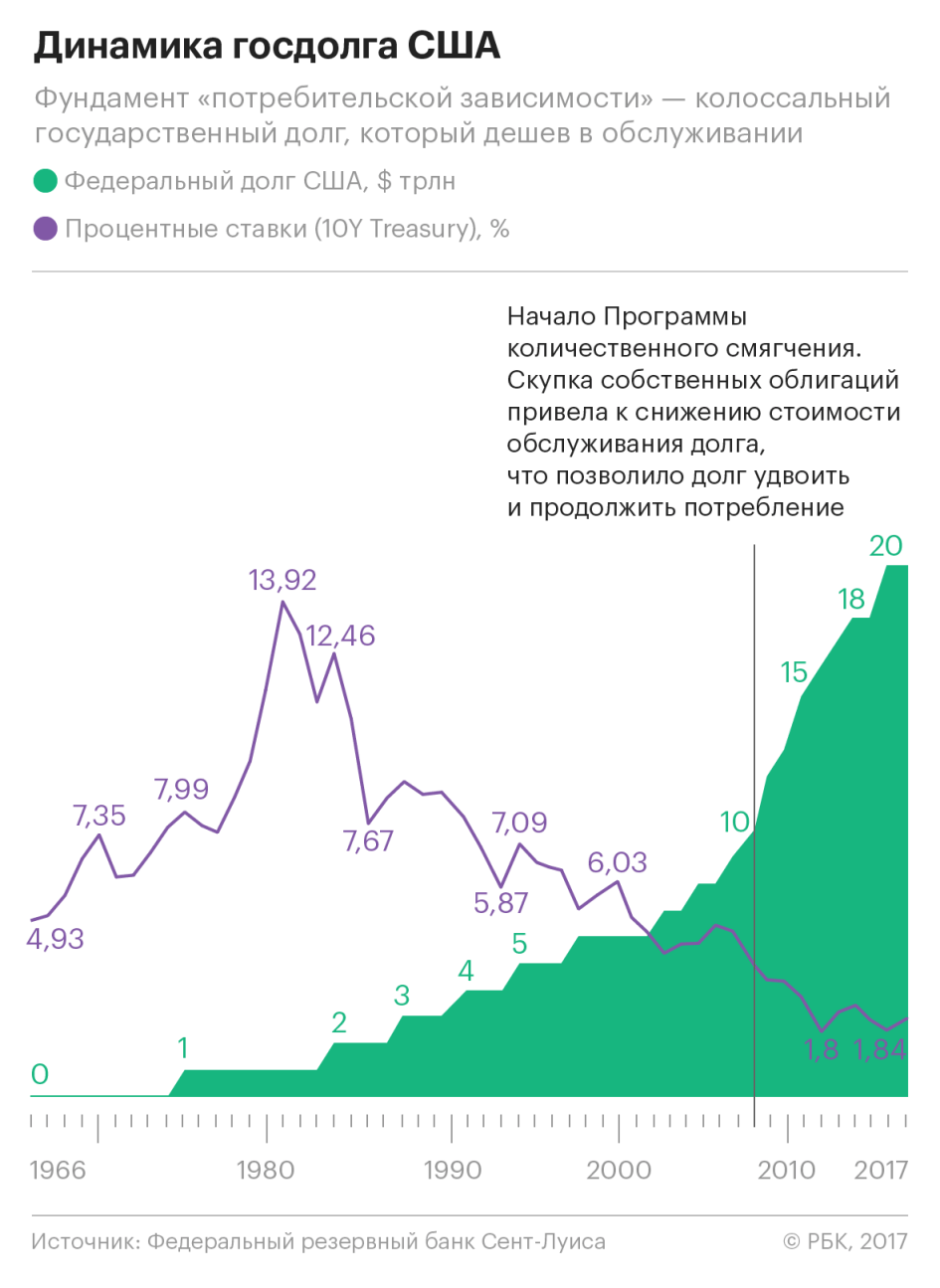

Покупка товаров в кредит всего за 15 лет привела к утроению государственного долга США, к сегодняшнему дню превысившему $20 трлн.

Невозможная цена

В обычных условиях США были бы не способны обслуживать подобный объем заимствований. Однако, прибегнув к программе «количественного смягчения», ФРС получила возможность печатать доллары и покупать на них собственные долговые обязательства, что вызвало ажиотажный рост стоимости американских долговых бумаг. Тем самым процентные ставки были снижены до чрезвычайно низкого уровня. Цель была достигнута — снизив процентные платежи по своему долгу, Америка смогла этот долг удвоить и продолжить потребление китайского импорта, еще сильнее впадая в «потребительскую зависимость».

Однако комбинация большого долга и низких процентных ставок — это гремучая смесь. Обязательным условием сохранения низких процентных ставок является низкая инфляция. Действительно, если товары растут в цене на 10% в год, кто будет готов давать в долг под 1%? Последнее десятилетие официальная долларовая инфляция была практически неотличима от нуля. Основной же причиной, по которой инфляция в США до настоящего времени практически отсутствовала, являлось постоянное увеличение потока дешевого китайского импорта: китайские товары, как правило, стоили в разы дешевле их американских аналогов.

Введение торговых санкций против Китая вызовет цепную реакцию: пошлина на китайские товары неизбежно вызовет стремительный рост их стоимости в США. Это, в свою очередь, приведет к росту процентных ставок, поскольку кредиторы, наблюдая растущие рыночные цены, будут требовать все более высокие ставки процента. Это же повлечет за собой рост расходов по обслуживанию американского государственного долга.

Чтобы представить масштаб уязвимости США от роста процентных расходов, можно провести небольшое вычисление. На настоящий момент американское федеральное правительство США занимает в среднем под 1,8%, и процентные платежи составляют примерно $400 млрд в год. В то же время за последние 100 лет средняя ставка процента по американскому долгу составляла около 5%. Таким образом, если ставка процента вернется к своему среднему историческому уровню, расходы по обслуживанию долга только федерального правительства превысят триллион долларов. Для сравнения: эта сумма значительно превышает весь военный бюджет США.

А ведь рост процентных ставок может быть и выше. В периоды высокой инфляции в прошлом (например, в 1980-х) средняя процентная ставка по американскому долгу достигала 15%. Сейчас при таком уровне ставки стоимость обслуживания долга составила бы $2,2 трлн, или более чем 60% от всех доходов американского правительства. Такой гипотетический сценарий означает неизбежный дефолт.

Фактически США оказались в роли ипотечного заемщика, взявшего кредит с гибкой процентной ставкой. При процентных ставках, близких к нулю, проблем с выплатой процентов по ипотеке не возникает. Однако рост процентных ставок делает обслуживание долга проблематичным.

Современная история содержит сотни случаев государственных дефолтов. Действительно, пример серийного банкрота Аргентины показывает, что инвесторы рано или поздно забывают прошлый негативный опыт и готовы снова предоставлять кредиты. Однако в случае с США цена дефолта запретительно высока.

Дело в том, что финансовая система США в отличие от той же Аргентины является главным платежным и финансовым посредником мировой торговли. Например, более чем 80% международной торговли по-прежнему осуществляется через доллар и, соответственно, американские банки. Америка выполняет роль посредника и получает за это посредничество целый ряд фундаментальных преимуществ, начиная с сеньоража (прибыли от выпуска и распространения за рубежом новых долларов) и заканчивая возможностью контролировать мировые финансовые потоки. Не будет преувеличением сказать, что потеря этих преимуществ нанесла бы сокрушительный и непоправимый урон американской экономике. Дефолт же означает подобную потерю — финансовый посредник не может быть банкротом.

Операция «китайский кризис»

Еще одним ключевым фактором, который здесь необходимо учитывать, является то, что Китай заранее подготовился к сценарию торговой войны. Для этой цели в последние три года Пекином проводилась кампания, которую можно было бы условно назвать «Кризис в Китае». Кампания имела целью создание психологической атмосферы кризиса и проведение программ искусственного сдерживания внутреннего потребления.

Контролируемый перевод страны в режим искусственного низкого потребления отчасти стал причиной кризиса мировых сырьевых рынков в последние несколько лет.

За три года кампания создала в Китае колоссальный объем отложенного спроса — потребители отказывались от запланированных покупок до лучших времен. В случае введения санкций этот спрос может быть разморожен. Как в волновой физике эффект противофазы позволяет компенсировать резкие внешние колебания, так и отложенный спрос в Китае призван компенсировать ущерб от возможных санкций и закрытия американского рынка за счет внутреннего китайского рынка. Фактически Китай выработал к американским санкциям иммунитет.

Таким образом, американские торговые санкции против Китая не могут быть решением проблем Америки. Наоборот, введение пошлин, спровоцировав инфляцию, ударит по самой уязвимой и болезненной точке США: процентным ставкам и стоимости обслуживания американского долга. Китай же к торговой войне готов. Предсказание Уоррена Баффетта сбылось менее чем за 15 лет: США обменяли свою экономическую свободу на потребительскую зависимость.

РБК. 29.08.2017